ENCUENTROS ¿Cómo puedo ganar con mi cartera un 5% por encima de la inflación?

Rafael Ortega

Gestor de MyInvestor Cartera Permanente

@Scotty_GO Exactly. Just found out how to format an external in FAT32 larger than 32gb. So I can back the whole hard drive up :D

— KPB|Deezee Kujaku Mon Jul 02 19:18:38 +0000 2012

¿Qué es una cartera permanente? ¿En qué activos invierte una cartera permanente? ¿Por qué este tipo de estrategia brilla en épocas de crisis? Rafael Ortega, gestor de MyInvestor Cartera Permanente, respondió a sus dudas el 24 de enero de 2022.

- MyInvestor lanza una hipoteca fija que financia el 95%- Para recibir la mejor información bursátil, suscríbase a Expansión

- Rafael Ortega1. Introducción

- 10:04¡Hola a todos! Muchas gracias a Expansión.com por darme la oportunidad de estar aquí hoy con vosotros y a todos sus lectores por vuestro tiempo e interés. Hay muchas preguntas súper interesantes, vamos con ello.

- Pepe12. Buenas tardes Por lo que he visto las carteras permanentes se tratan de carteras integradas por cuatro activos. Ahora bien, tengo algunas dudas: - Me imagino que dicen que se puede obtener una rentabilidad del 5%, basándose en las rentabilidades pasadas o históricas. ¿Qué probabilidad es la de obtener esta rentabilidad todos los años? - Estas carteras se gestionan activamente, o se establece un criterio de inversión y éste se mantiene permanentemente. Quiero decir se invierte en unos instrumentos financieros y éstos se mantienen siempre, con independencia de su fluctuación. - Qué riesgo tienen estas carteras. Cómo puede observar tengo una serie de dudas que quisiera me aclare sobre este tipo de carteras. Un saludo cordial

- 10:14Hola Pepe, gracias por tu pregunta. La probabilidad de obtener esa rentabilidad todos los años es baja, ya que hablamos de una rentabilidad anualizada a lo largo de un periodo de tiempo. Ten en cuenta que la rentabilidad histórica de una CP europea es de alrededor de un 6,5% anualizado (5% teniendo en cuenta la inflación) y su volatilidad es pareja, también con un 6 con algo.Esto quiere decir que no es raro que algún año tengamos retornos de doble dígito, pero también que puedes tener años con pérdidas moderadas. Lo que sí hace especial la CP es que, por la manera en que se compone la cartera, esas rentabilidades medias a largo plazo se han tendido a obtener mucho antes que con otras estrategias basadas en un único activo como la renta variable o en combinaciones de bolsa con renta fija. Esto ha sido así, incluso, en aquellas geografías donde ha habido algún crash que ha dejado tocada su economía local, como es el caso japonés.Las carteras se gestionan sistemáticamente, dado que establecemos una serie de reglas de reequilibrio de posiciones y de gestión de caja para mantener el perfil de riesgo de la cartera estable en el tiempo.En www.riverpatrimonio.com tienes algunos artículos donde trato estos temas en más detalle.

- EVA443. Hola Rafa. ¿Podría explicarnos a quienes recomienda el fondo de cartera permanente y a quienes River Patrimonio?¿diferencias entre MyInvestor Cartera Permanente e Icaria cartera Permanente?. Muchas gracias. Saludos.

- 10:25Hola Eva, gracias por tu interés en River y MyCP. Los dos fondos se basan en la misma idea: la diversificación estructural, que busca que las carteras sean capaces de participar del crecimiento global y proteger el patrimonio invertido en todo tipo de escenarios económicos. La diferencia la tenemos principalmente en el perfil de riesgo. MyInvestor Cartera Permanente es un fondo de inversión de perfil conservador, con una gestión más buy & hold, mientras que River Patrimonio tiene un perfil moderado e incorpora algunos elementos de gestión dinámica.Los dos fondos CP seguimos la misma estrategia, pero con matices en su implementación final. En MyInvestor CP he buscado una CP Europea con un ligero sesgo global que busca ante todo ser lo más estable y segura posible. Carlos Santiso, de Icaria CP seguro que puede explicar mejor que yo su implementación de la estrategia, pero a grandes rasgos se trata de dos CP en paralelo una USA y una Euro, e incluye también algunas modificaciones en la exposición a algunos activos. Ambas son buenas opciones y contratables desde MyInvestor.

- Jose4. Buenos días. En España hay dos fondos de cartera permanente. El fondo MyInvestor Cartera Permanente utiliza renta variable global. En cambio, Icaria utiliza dos carteras separadas una con renta variable usa y otra renta variable europea. Cuál es la "original" según Harry Brown (o quizás ninguna de las dos)? Gracias

- 10:33Hola José, gracias por tu pregunta.MyCP usa renta variable de la zona euro y renta variable global, ¡no solo global! La CP clásica es una en la que solamente se usan activos locales. Para nosotros esto sería una CP que use solo activos de la zona euro.Diversificar internacionalmente la parte de renta variable de la CP busca protegernos del riesgo de tener mala suerte y que la zona geográfica en la que vives sufra algún tipo de desastre local cuya concentración e impacto pueda requerir de muchos años de recuperación.En mi investigación descubrí que, simplemente diversificando al 50% la exposición a crecimiento con acciones globales y de tu zona geográfica, se conseguía ese objetivo allá donde fuera. Por supuesto, también hay otras maneras de hacerlo.

- JP5. Su cartera se creó por Harry Browne en una época en la que la renta fija descorrelacionaba de la renta variable, y el oro, era usado como refugio de valor. Ahora mismo, la renta fija no tiene esa función, tipos a cero con una previsible subida que hará mucho daño a esa renta fija a largo plazo. Por otro lado, el auge de las criptomonedas, pendiente de regulación, puede ocupar el papel del oro como refugio de valor, si la gente lo cree así. En mi opinión, ninguno lo es. ¿qué opina usted?

- 10:41Hola JP, gracias por tu pregunta.Creo que siempre hay motivos para desconfiar del comportamiento futuro de los distintos activos que conforman la cartera. También para ser optimistas.Aunque ante una subida de tipos la RF sufrirá, la deuda de máxima calidad crediticia puede seguir cumpliendo su papel protector durante momentos puntuales, como vimos en marzo de 2020. Aunque los tipos puedan subir, también pueden mantenerse bajos, bajar ligeramente o moverse lateralmente cual diente de sierra. Yo personalmente considero que la función principal del oro es precisamente actuar de resguardo de valor. Hay momentos donde esto no tiene demanda y otros en los que sí. Las criptomonedas aún están lejos de suplantar esa función, ahora mismo siguen siendo activos pro-cíclicos.En definitiva, creo que la relación estructural que existe entre los diferentes tipos de activo, los escenarios económicos en los que cada uno se ve mas o menos favorecidos, el juego entre expectativas y realidad y el apetito inversor sigue estando ahí y, por ende, creo que la cartera seguirá funcionando en el futuro.

- Moll Bog6. Por qué el nombre de River? Gracias y feliz cumpleaños.

- 10:53Gracias Moll! Tiene que ver con la novela Siddhartha de Herman Hesse que narra el viaje en búsqueda del conocimiento del personaje principal, del mismo nombre. Al final, junto a un río, Siddhartha conoce a Vesudeva, un humilde barquero, que se convierte en su maestro definitivo. Te dejo una cita:'Aprendía del río incesantemente. Aprendió a escuchar, a prestar oído con el corazón en calma, con el ánimo abierto y expectante, sin apasionamiento, sin deseos, juicios ni opiniones.'

- Roberto7. ¿Qué diferencias hay entre River Patrimonio y MyInvestor Cartera Permanente?

- 10:54Los dos fondos se basan en la misma idea, la diversificación estructural, que busca que las carteras sean capaces de participar del crecimiento global y proteger el patrimonio invertido en todo tipo de escenarios económicos. La diferencia la tenemos principalmente en el perfil de riesgo. MyInvestor Cartera Permanente es un fondo de inversión de perfil conservador, con una gestión más buy & hold, mientras que River Patrimonio tiene un perfil moderado e incorpora algunos elementos de gestión dinámica.

- Roberto8. Me gusta la idea de la Cartera Permanente pero soy un inversor joven. ¿Tiene sentido para mi o tendría que asumir más riesgo?

- 10:57Hola Roberto, gracias por tu pregunta.Cuando eres más joven puedes permitirte asumir mas riesgos, pero qué significa eso en cuanto a cómo inviertes dependerá de tu situación personal y tu propio perfil de riesgo. Desde luego, la CP es una estrategia de perfil conservador, pero eso no quiere decir que no se pueda utilizar para construir un patrimonio a largo plazo o como parte de una estrategia mayor en combinación con otras.

- Luis9. Buenos días Rafael : Vi en LinkedIn sobre la CARTERA PERMANENTE : ¿¿ La fórmula ganadora de la inversión¿¿ : Oro + acciones + bonos + efectivo = MyInvestor Cartera Permanente = inflación +5% anual a largo plazo. Una pregunta : cómo hace, en qué invierte, MyInvesvestor con el EFECTIVO para sacarle rendimiento positivo y, junto con los otros activos, conseguir esa rentabilidad esperada? En que se "coloca" el efectivo para ser rentable? Porque yo tengo depósitos y cuentas remuneradas y no encuentro nada más del 0,50 % (en una entidad a plazo fijo "antiguo" ), el 0,25 % y 0,30 % (en dos entidades en cuentas remuneradas, que han ido reduciendo rentabilidad ) y el 0,02 % (en depósito a plazo fijo en otra, renovado en octubre de 2021) . Muchas gracias

- 11:01Hola Bartoloma, gracias por tu pregunta.Al ser gestor de fondos de inversión la normativa no me permite hacer recomendaciones concretas sobre otros vehículos de inversión. Sí puedo decirte que para carteras muy centradas en renta variable me gustan las carteras globales que combinan geografías, sectores, estilos y factores que puedan ofrecer alguna ventaja por su potencial descorrelación.

- Burbuja10. Hola Rafael, porque en estos tiempos convulsos, los inversores que hacen la rotación de carteras de RV hacia RF por ser más rentable esta última con la subida de tipos, no consideran hacer esa rotación hacia carteras permanentes, sabiendo que estas están más preparadas contra cualquier estado económico o crack bursatil que pueda ocurrir?. Un saludo.

- 11:05Hola Burbuja, gracias por tu pregunta.Las carteras de bonos y acciones han obtenido excelentes resultados durante los últimos treinta o cuarenta años, por lo que prácticamente todos los inversores en activo no hemos vivido otra cosa en nuestras carnes. Sin embargo, los cuarenta años anteriores fueron muy diferentes. ¿Cómo serán los siguientes? Nadie lo sabe, por lo que personalmente soy de la idea de que lo suyo es siempre invertir con carteras estructuralmente diversificadas, como las que proponemos en MyInvestor Cartera Permanente o River Patrimonio.

- Juan Palomo11. ¿Porque se compran ETC de oro y no oro físico?

- 11:07Hola Juan, gracias por tu pregunta.Los fondos de inversión que queremos que puedan ser contratados por cualquier inversor minorista tienen que cumplir la normativa UCITS. Esta normativa no permite la inversión directa en materias primas, incluido el oro, por lo que actualmente la mejor manera de obtener esa exposición es mediante ETCs respaldados físicamente.

- Mariano12. Desde un punto de vista novato, inversor joven y tendiendo a precavido. Teniendo en cuenta que el dinero en el banco adolece por el objetivo de inflacción y lo que esta se dispara a veces y la seguridad de la CP, ¿qué enfoque valorarías para tener la CP como un ¿colchón de seguridad (1 año de salario por ejemplo)¿: incrementar la cantidad destinada para prevenir posibles bajadas y que justo ahí lo necesites o nunca invertir esa parte patrimonial (ni siquiera en la CP)? Muchas gracias.

- 11:23Hola Mariano, gracias por tu pregunta.Sin ser un experto en finanzas personales, mi opinión es que un colchón de seguridad se forma de dos partes: La primera, que debe estar en efectivo, ha de cubrir gastos imprevistos e inmediatos. La segunda, que tiene un plazo más intermedio, ha de protegerte de eventos que te pillen desprevenido y cambien tu situación personal. Para esta segunda puedes usar efectivo, pero por el coste de oportunidad asociado, en algunos casos, podrías invertir de manera conservadora. Ahí sí veo que podría tener sentido una CP, ya que es un producto de riesgo medio bajo. La CP también es un buen vehículo para hacer crecer tu patrimonio poco a poco y sin sobresaltos a largo plazo, si tienes un perfil precavido o como parte de una estrategia mayor junto a otras piezas.

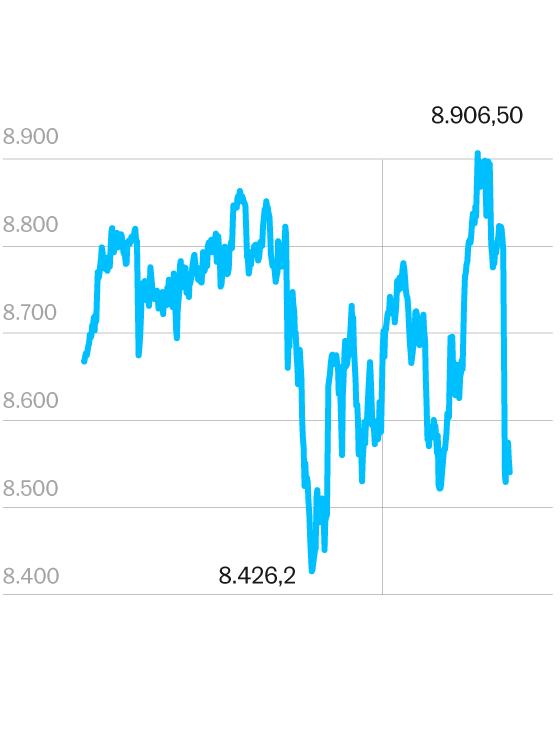

- Burbuja13. Me gustaría saber que rentabilidad histórica tiene la cartera permanente?, y que volatidad y máximo DD ha tenido en las grandes crisis?

- 11:29Hola Burbuja!Varía ligeramente dependiendo del país donde la plantees y del tipo de implementación, pero, a grandes rasgos, en todos hubieras terminado obteniendo el famoso 4-5% por encima de la inflación, con una volatilidad a la par con la rentabilidad real (sin descontar la inflación) y pérdidas máximas de alrededor de un 10% que, curiosamente, suelen coincidir con las grandes crisis. En muchas de las grandes crisis la CP ha salido airosa.Te dejo un enlace a algunas simulaciones al respecto:https://www.riverpatrimonio.com/post/creerte-m%C3%A1s-listo-que-harry-browne-puede-salirte-caro

- Ulises14. Buenos días, Hay algun motivo por el que la parte de cash, no se encuentre invertida en renta fija a corto plazo, o en algun fundo activo de renta fija a corto?

- 11:33Hola Ulises, gracias por tu pregunta.Con el efectivo buscamos la máxima seguridad, por lo que de invertirlo tendría que ser en bonos de máxima calidad crediticia y corto plazo. Hasta hace poco simplemente el coste de comprar los bonos no compensaba, dado los tipos a los que los comprábamos. En las últimas fechas, estamos valorando algunos. En definitiva, no estamos cerrados a invertir en bonos de corto plazo y es muy probable que en el futuro entren en cartera, siempre y cuando compensen el coste.

- Andrés15. El año pasado la Cartera Permanente obtuvo una rentabilidad real negativa, ¿en un entorno de tipos reales negativos cree que la Cartera Permanente mantendrá su buen desempeño en cualquier fase del ciclo económico?

- 11:402021 ha sido un año para poner a prueba la convicción en la estrategia dado el resultado modesto, pero también hay que tener en cuenta que 2020 y 2021 ofrecieron rentabilidades que superaron de lejos el promedio.Creo que sí. Puestos a especular sobre que ocurrirá creo que si el consenso deja de ser que la inflación es "transitoria" y las expectativas sobre los tipos de interés y precios de la energía reaccionan, tendremos un escenario muy positivo para el oro. Igualmente, la fuerza de la CP está en dejar que los flujos de capital se vayan moviendo entre estas cuatro grandes categorías de activos e ir comiendo nuestra parte del pastel pase lo que pase. Al final, creo que la CP seguirá siendo capaz de capturar el crecimiento global.

- rcaver16. ¿Hay riesgo futuro en que el oro y la renta fija a largo plazo no cumplan con su función en la CO como en el pasado?

- 11:56Hola Rcarver, gracias por tu pregunta.Creo que hay escenarios en los que tanto el oro como la renta fija de largo plazo pueden sufrir mucho. Lo mismo con las acciones y el efectivo.Por contra, creo que también hay otros escenarios en los que estos mismos activos pueden salir muy favorecidos. A mi entender estas relaciones son estructurales, es decir, tienen que ver con los propios mecanismos de asignación de precios de cada uno de los activos.La gracia de la CP está en como se relacionan estos activos entre sí y su relación con los diferentes escenarios económicos, de modo que siempre tienes algo en cartera que esté funcionando y pueda compensar las pérdidas de las otras "patas" de la cartera.

- Hugo Gutierrez17. ¿No es arriesgado invertir un porcentaje tan alto en renta fija en el entorno actual? ¿Qué ventajas aporta la cartera permanente frente a la típica cartera ¿60/40¿?

- 12:02Hola Hugo, gracias por tu pregunta.Un 25% aprox de la cartera es suficiente como para que el activo en cuestión mueva la aguja, pero no tanto como para que un escenario negativo te tumbe la cartera. Por otro lado, el objetivo de la CP es ofrecer una cartera segura y estable pase lo que pase. En ese sentido, aunque ahora pueda parecernos que un activo como la RF tiene malas perspectivas, por pequeña que esta sea, sigue existiendo la posibilidad de que el entorno siga favoreciéndolo (como por cierto lleva más de 10 años haciendo con la RF de LP). Si queremos protección pase lo que pase, tenemos que tener en cartera activos que funcionen en todos los escenarios económicos, todo el tiempo.Una cartera típica 60/40 entre acciones y bonos ha funcionado fenomenal durante los últimos cuarenta años de crecimiento desinflacionario, pero sufriría mucho en entornos en los que acciones y bonos dejan de descorrelacionarse tan bien, especialmente si se trata de bonos agregados de medio plazo. Una CP es una apuesta estructuralmente mucho más equilibrada y todo terreno.

- Cesar18. Buenos días, actualmente el bono Alemán a largo plazo (2050 y 2052) tienen cupon al 0 % haciendo que sus duraciones sean mayores al vencimiento. ¿Como valoras una fuerte subida de tipos para el funcionamiento de la cartera? Gracias.

- 12:08Hola César, gracias por tu pregunta. En el pasado los bonos Alemanes de largo plazo no tenían tanta duración, pero ten en cuenta que antes, para reaccionar a una deflación, no hacía falta tanta duración. Por ejemplo, con tipos al 4%, y a ante una crisis fuerte, con una bajada al 1% con un bono con menos duración y volatilidad era suficiente para cubrir pérdidas en la renta variable. Sin embargo, ahora, con tipos al 0%, una bajada a un -3% es complicada, pero no lo sería tanto que se pusieran ligeramente en negativo (en el último crash llegaron a -0,6%). Para tener suficiente protección necesitamos la actual duración y volatilidad en este entorno. Y para eso necesitamos el mismo vencimiento de antaño.Por supuesto, la subida de tipos sería nefasta para la RF, pero ahí entraría el cómo suben. Si es una subida gradual, poco a poco, entonces esto podría significar que se han podido permitir hacerlo y que, por tanto, la economía marcha. Ahí tendríamos un escenario positivo para acciones. Si suben de golpe, debe de ser que la inflación se les ha ido de las manos, donde entraría en juego el oro.

- Jorge19. Hola Rafa ¿La parte de efectivo se invierte en bonos ligados a la inflación? Un saludo

- 12:10Hola Jorge, gracias por participar.La parte de efectivo puede invertirse en efectivo en cuenta, bonos de corto plazo y máxima calidad crediticia y bonos ligados a la inflación de corto plazo. Tenemos una ligera exposición a estos últimos con la idea de protegernos un poco mejor en recesiones inflacionarias donde la inflación no sea descabellada.

- Juan20. La cartera permanente busca seguridad, pero si se invierte la parte de oro a través del fondo, no se pierde parte de esta seguridad? No sería más seguro tener el oro físico custodiado o si es poca cantidad incluso tenerlo en casa? Gracias!

- 12:13Hola Juan, gracias por la pregunta.Mucha gente considera que los custodios de oro son más seguros que un ETC dentro de un fondo de inversión porque hay menos intermediarios. A igualdad de condiciones, menos intermediarios es mejor, pero es discutible que el custodio sea más seguro que el ETC dentro del fondo. La verdad es que hay argumentos buenos a favor y en contraEn cuanto a tener objetos de valor en casa o cerca de ti creo que se trata de algo muy personal. Siempre puedes hacer las dos cosas. Tener parte invertida mediante vehículos financieros y algo más pequeño y manejable a mano.

- kr1pt0man21. Hola Rafael, ante la debacle previsible en la Renta Fija y la inflación galopante que padecemos para un inversor conservador (digamos, un jubilado) ¿vería usted adecuado invertir el dinero de la cuenta corriente de los abuelos en el fondo de Cartera Permanente en lugar del típico 90% Renta Fija - 10% Renta Variable? ¿Qué riesgo se corre, asumiendo que dejando el dinero en cuenta el rendimiento esperado es negativo (-6,7% en 2021 por ejemplo)?

- 12:16Hola Kriptoman! Gracias por participar en el encuentro.Desde luego, dejar el dinero en la cuenta corriente no lo veo, más allá del dinero que quieras mantener como colchón de seguridad para cubrirte de algún imprevisto, para tenerlo a mano y accesible rápidamente. Si lo que quieres es tener dinero en la cuenta, echa un vistazo a MyInvestor. La cuenta no tiene comisiones, ni condiciones y remunera el 1% TIN/TAE el primer año hasta 15.000 euros. Después del primer año, la rentabilidad baja al 0,10%. Personalmente, prefiero una cartera con mayor diversificación estructural a una cartera de acciones y bonos para cualquier objetivo. Una CP podría ser algo más volátil que una cartera 10/90, como la que describes, pero también puede modularse la volatilidad esperada de la estrategia invirtiendo una parte en CP y otra en depósitos o alternativas a efectivo para modular el riesgo que se quiera asumir.

- Rubén G22. Hola Rafael, actualmente tengo una cartera 50-50, estaba pensando en sustituirla por una combinación River y cartera permanente , ¿cuales deberían ser los porcentajes a aplicar para que el riesgo sea equivalente? Muchas gracias!

- 12:23Hola Rubén, gracias por tu interés en River Patrimonio y MyInvestor Cartera Permanente.River tiene un perfil más dinámico y puede pasarse mucho tiempo cerca de un 60% de RV, por lo que una combinación que podría acercarte a la exposición a crecimiento a la que estás acostumbrado. Podría ser una combinación de 80% River Patrimonio y 20% MyInvestor Cartera Permanente

- Jtoro23. Tengo Planes de Pensiones de renta fija. Siguiendo las instrucciones de los expertos he ido pasando de renta variable a renta fija según iban transcurriendo los años. Mantengo los planes de pensiones despues de la jubilación, invertidos en renta fija, como le decía siguiendo los criterios de los especialistas y me encuentro que desde hace años las rentabilidades de la RF, han sido insignificantes y actualmente las previsiones son muy negativas para este año y los próximos. ¿Qué me aconseja, en que planes de pensiones debería estar. El importe actual invertido es elevado y voy retirando cada año 10.000 euros salvo el primer año que por cuestiones fiscales retire 40.000 euros. Muchas gracias y saludos.

- 12:24Hola Jtoro, gracias por tu pregunta. Es una situación complicada. Es verdad que la recomendación general siempre ha sido ir reduciendo la exposición a renta variable con el tiempo e ir pasando a renta fija, no en búsqueda de rentabilidad, sino más bien con el objetivo de reducir riesgos. Yo personalmente siempre he pensado que, también durante la fase de acumulación, la cartera siempre ha de tener más diversificación, en particular una diversificación estructural, que cubra más tipos de activo y escenarios económicos. Las carteras de acciones y bonos funcionan genial cuando hay crecimiento e inflación moderada, pero pueden sufrir a la vez en escenarios inflacionarios. Por cuestiones de normativa, al ser gestor no puedo hacer recomendaciones específicas, pero buscaría productos que incluyan activos que protejan también de la inflación (no SOLO de la inflación, la clave es TAMBIÉN) como oro, inmobiliario, commodities o TIPS.

- Zapas24. Hola Rafael, crees que myinvestor cartera permanente se comportaría bien en un Crash bursátil?. Y como se comportaría tu otro fondo, River patrimonio, en ese mismo escenario con el long vol?

- 12:32Hola Zapas, gracias por participar. La CP tiene un amplio histórico de sobresalir especialmente durante los momentos más duros de los mercados. MyInvestor Cartera Permanente, en tanto que replica la estrategia, tiene los mimbres para comportarse de igual manera. Dependerá, eso sí, del tipo de crash. Cuando el crash se ha producido por una recesión deflacionaria, los bonos de largo plazo han protegido de fuerte caídas; otras veces ha sido el oro el que ha protegido la cartera, generalmente cuando ha habido algún repunte de inflación. Si todo cae a la vez, tenemos un 25% de efectivo con el que absorber volatilidad e inyectar liquidez en los tres activos restantes y aprovechar oportunidades de compra. Sobreviviremos.River Patrimonio se basa en la misma idea, aunque tiene más diversificadores en cartera, precisamente, porque asume algo más de riesgo y volatilidad en búsqueda de algunos puntos más de rentabilidad a largo plazo. Lo lógico sería que sufriera algo más que MyInvestor Cartera Permanente, pero creo que con la combinación de bonos, inmobiliario, oro, exposición a volatilidad y acciones defensivas, hay mucho a lo que agarrarse. Si la caída es prolongada en el tiempo, algo tipo burbuja punto como o la gran crisis financiera global de 2008, la cartera se volvería más defensiva porque incorporamos algunos elementos de seguimiento de tendencias de largo plazo. En ese escenario aguantaría el tirón perfectamente, incluso podría salir favorecida. En un flash crash como el de marzo de 2020 sufriría más.

- Zapas25. Hola Rafael. Crees que puede funcionar myinvestor cartera permanente como parte del fondo de emergencia?

- 12:33Hola Zapas, gracias por la pregunta. Te contesto lo mismo que al lector anterior:Sin ser un experto en finanzas personales, mi opinión es que un colchón de seguridad se forma de dos partes: La primera, que debe estar en efectivo, ha de cubrir gastos imprevistos e inmediatos. La segunda, que tiene un plazo más intermedio, ha de protegerte de eventos que te pillen desprevenido y cambien tu situación personal. Para esta segunda puedes usar efectivo, pero por el coste de oportunidad asociado, en algunos casos, podrías invertir de manera conservadora. Ahí sí veo que podría tener sentido una CP, ya que es un producto de riesgo medio bajo.La CP también la veo como un buen vehículo para hacer crecer tu patrimonio poco a poco y sin sobresaltos a largo plazo si tienes un perfil precavido o como parte de una estrategia mayor junto a otras piezas.

- Roberto Sindivisa26. Buenos días, Rafael. Cuál ha sido la máxima caída histórica de la cartera permanente? Y el tiempo ¿underwater¿? Consideras que dicha estrategia, debido a su baja volatilidad, podría ser parte del colchón de emergencia? Muchas gracias. Un saludo.

- 12:36Hola Roberto, gracias por tu pregunta. He contestado anteriormente varias preguntas en referencia a si considero que MyInvestor funcionaría como parte de un colchón de emergencia y a los resultados históricos de la cartera. Lo que no habían preguntado antes es por periodos bajo el agua, que varían ligeramente dependiendo del país y la implementación, pero que durante los últimos cincuenta años se han quedado limitados a unos 4/5 años. Mucho menores que los de la mayoría de asignaciones de activos.

- Paco Folleto27. Hola Rafael, Crees que podría ser interesante combinar una cartera permanente con una cartera de fondos indexados tipo Bogle? Por ejemplo, 50% CP y 50% Bogle. Gracias!

- 12:39Hola Paco, gracias por participar. La CP puede utilizarse perfectamente como parte de una estrategia más amplia y es muy combinable con fondos indexados. En MyInvestor tienes una amplia gama. Personalmente, considero que, antes que combinarlo con una Cartera tipo Bogle donde habrá acciones y bonos agregados, mejor la combinaría directamente con acciones. La función de los bonos es un poco redundante teniendo la CP ya un 50% en RF y efectivo.Precisamente a una cartera 50% CP y 50% acciones la llamo cariñosamente la Cartera Bogle-Browne, en honor a los dos maestros de la inversión.

- Jorviga28. El oro, renta variable!!.Siendo dos componentes de los cuatro de la cartera permanente. No sería muy volátil para un inversor conservador?

- 12:42Hola Jorviga, gracias por tu pregunta. Sí, oro y acciones por su parte son muy volátiles. Lo mismo ocurre con los bonos de largo plazo y máxima calidad crediticia que incorpora la cartera. Lo que pasa es que, además de ser volátiles, su comportamiento está típicamente descorrelacionado. Es decir, no se mueven en tándem. Esto es así porque son activos que funcionan especialmente bien en diferentes escenarios económicos. El resultado final es que las volatilidades se neutralizan, dando como resultado una cartera muy estable.

- Carlos29. En un entorno inflacionista como el actual, ¿que sentido tiene tener un fondo con un porcentaje tan alto en liquidez? Precisamente voy buscando un fondo conservador para evitar que mi efectivo pierda valor en una cuenta bancaria.. Gracias

- 13:05Hola Carlos, gracias por participar en el encuentro.La idea de la MyInvestor Cartera Permanente no es que sea un fondo que funcione especialmente bien en entornos inflacionistas, sino que sea una apuesta segura y estable en cualquier escenario económico. En cualquiera de los escenarios, una de las patas de la cartera sufriría, pero es la combinación de activos lo que hace fuerte la estrategia. En este caso, dependiendo del tipo de inflación que tengamos, acciones u oro (y la pequeña exposición a inmobiliario, emergentes y TIPS que también tenemos) te pueden cubrir la pérdida del efectivo.El efectivo está en la cartera para absorber volatilidad de las otras partes de la cartera y para que podamos aprovechar flash crashes o crisis de liquidez para las que nadie suele estar preparado.En definitiva, más que para sobresalir en este entorno, la CP está diseñada para hacerlo razonablemente bien en todos.

- Leibz30. Decís que es una cartera adecuada para entornos inflacionarios como el actual, porqué? Qué ocurriría si volviéramos a un status como el anterior a la pandemia? Seguiría dando un 5%?

- 13:09Hola Leibz, gracias por tu pregunta. Aprovecho para responder con ella a varias otras de lectores que van en la misma línea:La CP, y especialmente MyInvestor Cartera Permanente, están preparados para entornos inflacionarios en tanto que no solo invierten en acciones y bonos, que funcionan especialmente bien cuando hay crecimiento desinflacionario.Llevamos en cartera también una importante cantidad de oro y un poco de exposición a inmobiliario, emergentes y TIPS.De todos modos, más que ser una cartera adecuada para entornos inflacionarios diría que es una cartera todoterreno, adecuada para invertir los ahorros que no puedes permitirte perder a lo largo de los diferentes climas económicos.

- ROGER31. ¿Qué ofrece la Cartera Permanente de Myinvestor que no ofrezcan las demás?

- 13:17Hola Roger, gracias por tu interés en MyInvestor Cartera Permanente.Ya he comentado algunas de las características únicas de MyInvestor Cartera Permanente, como su diversificación en la exposición a crecimiento entre acciones locales y globales, la pequeña exposición inmobiliario, emergentes o TIPs. También creo que es diferente la manera en la que gestionamos la cartera. En MyInvestor Cartera Permanente reajustamos de manera que cada activo pese un 25% para mantener una cartera segura y estable en cualquier momento. Sin embargo, la estrategia original del Browne estipula realizar una inversión del 25% de la cartera en cada uno de los activos y no tocar su peso hasta que alguno de ellos suponga el 15% o 35% de la cartera. Sin embargo, estas recomendaciones tienen más sentido para alguien que gestiona su propia cartera, ya que, cuando la cartera acaba muy sesgada hacia a un activo en particular, indica que has participado de esa subida y estás, de alguna manera, más preparado para asumir una potencial corrección. En el caso de un fondo de inversión, especialmente cuando muchos inversores confían en MyInvestor Cartera Permanente para que sea la pieza defensiva de su cartera, creo que tiene sentido que el perfil de riesgo sea más estable en el tiempo, para lo cual utilizamos nuestras propias reglas de reequilibro de posiciones, que tratan de compaginar el aprovechamiento del efecto momentum con el equilibrio de las piezas para que la cartera tenga sentido para cualquier inversor en cualquier momento, y no solo para los que llevan un tiempo invertidos en el fondo.

- José luis Gómez32. Soy inversor en fondos conservadores que aún así están perdiendo valor, es aconsejable algún movimiento hacia qué tipo de productos?

- 13:21Hola José Luis, gracias por participar. Si tienes un perfil conservador, MyInvestor Cartera Permanente podría resultarte interesante, aquí tienes más información:https://myinvestor.es/inversion/fondos-inversion/myinvestor-cartera-permanente/

- Lefe33. ¿Cuál es la volatilidad esperada para la supuesta rentabilidad ofrecida?

- 13:24Hola Lefe, gracias por tu pregunta. La rentabilidad y volatilidad históricas de la CP dependen un poco del país donde hayan sido puestas en marcha y de la implementación exacta de la cartera. Una Cartera Permanente europea que siguiera la implementación que hemos puesto en marcha en MyInvestor Cartera Permanente hubiera obtenido durante los últimos 20 años una rentabilidad de aproximadamente un 6,3% con una volatilidad de un 6,8%. Otras implementaciones y otras geografías arrojan datos muy parecidos.

- Cartero Permanente34. Podrías explicar la estrategia que sigues con la RF dentro de la Cartera Permanente, entiendo que no aguantas los bonos hasta vencimiento, como decides cuando "rolar' los bonos? Un saludo y feliz cumpleaños!

- 13:26Hola Cartero, buen nick! Valorando el peso que tiene cada bono con su vencimiento puedes obtener el vencimiento medio ponderado de tu cartera. De este modo, cuando toca rebalancear y comprar, puedes hacer el cálculo y ver qué bono tienes que comprar para mantener el vencimiento donde quieres que esté. La idea es realizar el menor número de movimientos y atrasar las ventas lo máximo posible. Buscamos mantener el vencimiento en 25+ años.

- JF35. Hola Rafael. He visto tus podcast y algunos de los vídeos que tienes en Value School etc. Gracias por el contenido que compartes y me gusta la idea pero quería preguntarte por la disposición de la Cartera Permanente. ¿No es un poco arbitrario poner simplemente 1/4 en cada cosa? ¿Por qué esos porcentajes y no otros? Gracias!

- 13:31Hola JF, gracias por tu interés y tu tiempo. Dividir la cartera en cuatro partes al 25% puede parecer arbitrario, pero no lo es. Harry Browne identificó que solo existen cuatro escenarios económicos: crecimiento, recesión, inflación y deflación. No importa lo que pase, solo hay estos cuatro posibles desenlaces. No hay un quinto ni sexto escenario.La CP tiene esto en cuenta y, dado que está diseñada para funcionar y sobrevivir pase lo que pase, lo que hace es asignarle a cada escenario la misma probabilidad de ocurrir. Al darle a cada activo el mismo peso y buscar activos que funcionan especialmente bien en cada uno de ellos, alcanzamos una suerte de "paridad de riesgos". Esto es precisamente lo que hace que la cartera pueda funcionar con seguridad y estabilidad en todo tipo de escenarios económicos y entornos de mercado, siendo además rentable consistentemente a corto y medio plazo.

- Juanjo36. Buenos días, Gracias por su tiempo. Mi duda es si la teoría de la cartera permanente, que creo es de 1987, funciona igual de bien cuando tenemos en la actualidad la Bolsa y el oro en máximos históricos y los tipos a cero ¿Funciona actualmente la teoría?. Ante una corrección brusca de la Bolsa, ¿compensan los bonos y el oro?. Muchas gracias

- 13:43Hola Juanjo, gracias por tu pregunta.La Cartera Permanente se basa en lo que llamamos diversificación estructural. Esta es la idea de que hay diferentes escenarios económicos y distintos tipos de activo que funcionan mejor y peor en cada uno de ellos, y que estas relaciones son además estructurales, es decir, que tienen que ver con los mecanismos de asignación de precios de cada uno de ellos. Además de esto, a los precios les afectan los desajustes entre expectativas y realidad, y el apetito inversor en relación al riesgo en cada momento.No creo que estas relaciones y dinámicas se hayan roto. Es verdad que las bolsas están caras midiéndolas con casi cualquier ratio, es verdad que los tipos están en mínimos, es verdad que el oro está cerca de sus máximos históricos... Sin embargo, las acciones pueden seguir subiendo (aunque también pueden corregir), los tipos pueden volverse ligeramente negativos, mantenerse bajos o subir para luego bajar (aunque también pueden subir sin freno), y el oro puede dispararse si los precios de la energía y las expectativas sobre tipos de interés reales cambian y el consenso deja de ser que esta es "transitoria" (pero también pueden caer si resulta que sí lo es). La cuestión es que todo esto es impredecible. Y es altamente improbable que todo falle a la vez. Incluso en ese caso, a diferencia de casi cualquier otra estrategia, la CP tiene un 25% reservado en efectivo para aprovechar crashes y crisis de liquidez. El futuro es impredecible y pueden venir mal dadas, pero la CP tiene los mimbres para mantenernos a flote ante cualquier escenario. Por preferir prefiero el mar en calma, claro.

- Juanjo197037. Buenos días, Tengo dudas sobre la composición de la cartera permanente, aunque de entrada es una idea que me atrae mucho. Realmente, ¿es igual que un fondo multiasset pero más rígido? ¿Cual era la idea inicial para tratar la parte de RV, la Bolsa americana?¿Funciona igual si se incluye a Europa y Emergentes?¿Se buscan los activos de RV con más volatilidad, estilo Growth?. Gracias

- 13:59Hola Juanjo, gracias por participar en el encuentro. Se podría considerar que es un fondo multiactivo, sí. Más que la rigidez o falta de ella, lo que diferencia a MyInvestor Cartera Permanente de la mayoría de Multiactivos es que la gestión es sistemática, en vez de discrecional.Con gestión sistemática, me refiero a que la estrategia ha sido diseñada basándose en una serie de reglas que se siguen al pie de la letra y que, además, no tienen que ver con que estemos intentando adivinar qué es lo que va a pasar, sino que pone el foco en la gestión de los riesgos que queremos asumir.La gestión discrecional tiende a basarse más en la visión macro o intuición de los gestores. Lamentablemente, a los humanos se nos da bastante mal predecir eventos económicos futuros.Igualmente no considero que la estrategia de MyInvestor Cartera Permanente sea especialmente rígida. Ten en cuenta que los porcentajes dedicados a cada tipo de activo pueden oscilar y pasar largos periodos sesgados hacia uno o varios de ellos.

- 196138. Buenos días Rafael ,crees que con estas bajadas se puede ir comprando o por contrario hay que. esperar más y que clases de fondos ? Gracias

- 14:23Hola 1961, gracias por tu pregunta. Veo que hay varias preguntas que van en el sentido de cuando es "el mejor momento" para invertir, o que tienen que ver con si es mejor invertir de golpe o poco a poco, ¡voy a contestarlas todas de una para evitar repetirme! Como el mercado puede hacer cualquier cosa creo que lo mejor para la gran mayoría de inversores es invertir sistemáticamente sin tener en cuenta el entorno actual.Si se trata de un inversor que decide reducir el riesgo total de su cartera no invirtiendo una parte, y teniéndola como un activo más -efectivo- de su cartera, en ese caso mi recomendación sería tratarlo como tal. Lo que sugeriría es establecer una serie de reglas en las cuales se rebalancea o reequilibra ese capital hacia las posiciones invertidas. Por ejemplo pueden utilizarse reequilibrios por calendario (más sencillo) o bandas de tolerancia (algo más sofisticado).En cuanto a quienes tienen una cantidad importante que invertir y no saben si entrar de golpe o poco a poco:La teoría es que invirtiendo ya tienes más posibilidades de éxito ya que tus inversiones tienen una rentabilidad esperada positiva en el tiempo. Si te da miedo entrar es posible que el problema sea el perfil de riesgo de tu estrategia (quizá deberías ser más conservador) pero también puede ser que te esté recomiendo por dentro el miedo a entrar "justo en mal momento". Ya que este segundo caso es mas bien psicológico una solución que podría ser útil es hacer las dos cosas. Entrar con la mitad ya y prorratear entradas en el tiempo con la otra mitad. Así, pase lo que pase, habrás acertado con parte de tu cartera y, sobre todo, te has quitado el agobio de encima. De hecho, aunque teóricamente invertir ya de golpe sea lo teóricamente mejor creo que en la práctica es más sensato hacer las dos cosas para la mayoría de inversores. Dormirán mejor.Para los que están ahorrando claramente es mejor ir haciendo aportaciones sistemáticas en la medida que van generando ese ahorro que esperar a tener una cantidad relevante (sugiero un auto-impuesto automático hacia su cuenta de inversión a principios de mes)¡Disculpad por no contestar individualmente estas cuestiones!

- Ernes39. ¿Siguen siendo los postulados de Harry Brown válidos en el entorno actual con tipos de interés a cero o negativos? ¿Sigue siendo el oro una protección segura contra la inflación? (de momento no lo está haciendo especialmente bien con unas expectativas de inflación muy altas) ¿Como se vería afectada si los criptoactivos pasasen a ser la nueva reserva de valor? Gracias por la gran labor divulgativa que haces.

- 14:34Hola Ernes, gracias por participar del encuentro.Ya hemos tratado el tema de los postulados de Browne, la respuesta ha sido que sí.Me interesa especialmente el tema del oro y las criptomonedas. Muchos inversores están algo decepcionados con el oro este año en tanto que la inflación ha sido alta y su resultado muy modesto. El problema con el oro y la inflación es que muchas veces no dejamos claro cuando hablamos de "inflación" de que tipo de inflación estamos hablando. El oro no te protegerá necesariamente, y espacialmente a corto plazo, de una inflación gradual. El oro sin embargo si tenderá a reaccionar fuertemente ante una inflación disparada e inesperada, mayor de la actual.Aunque la mayoría de personas piensan que el oro "no se puede valorar" la realidad es que sigue muy fielmente el comportamiento de las expectativas sobre tipos de interés reales y el precio de reposición de la energía. Si tenemos estos dos factores en cuenta el precio actual del oro, que ronda los 1830$/onza está bastante en línea con lo esperado. No creo que el oro deje de ser nunca reserva de valor. Aunque es verdad que los criptoactivos tienen propiedades monetarias, de las cuales su transportabilidad instantánea es en mi opinión la más importante de todas ellas, el oro sigue teniendo la tasa de deterioro más baja de todos los activos monetarios. Además, por ahora siguen teniendo un comportamiento mucho más prociclo que de reserva de valor, y su volatilidad (hablando de BTC en particular) es aún demasiado alta.Creo que lo que estamos observando es un posible dinero/reserva en proceso de monetización. Si se alcanza ese estatus aún le queda recorrido alcista, si no se pueden ir a cero. No lo veo como activo para la CP, pero si puede resultar interesante tener algo de exposición a título personal como cobertura ante este potencial evento. Algo que sale bastante económico aún dado que el peso de las criptodivisas sobre el mercado total de activos financieros es aún menor al 1%.

- miguel40. a cuanto tiempo recomienda este tipo de inversion como minimo

- 14:36Hola Miguel, gracias por tu interés. El plazo indicativo de inversión tanto de River Patrimonio como de MyInvestor Cartera Permanente es de 5 años. Para plazos menores es posible que quieras reducir tu exposición a inversión o buscar soluciones aún más conservadoras a costa de menor rentabilidad.

- Jesús41. ¿ Qué escenario es el más perjudicial para la cartera permanente ?

- 14:43Hola Jesús, gracias por participar en este encuentro digital.El peor escenario posible sería una crisis de liquidez en la que todos los activos cayesen a la vez y que, además, hubiera sido totalmente inesperada (lo que haría que los movimientos fueran drásticos). A ello le sumaríamos que esta crisis de liquidez fuera acompañada de un cambio marcado en el apetito inversor de la mayoría del mercado, que impediría un rebote rápido en un buen tiempo. En ese escenario no solo la CP sufriría. Prácticamente cualquier inversor estaría pasándolas canutas. La ventaja de la CP frente a otras estrategias es que es de las únicas que incorpora un porcentaje muy relevante de efectivo, lo que, por un lado, hubiera amortiguado parte de la caída y, más importante, nos permitiría aprovechar oportunidades cuando nadie pudiera ni quisiera comprar.

- Mario42. Hace cuanto tiempo que gestiona inversiones , para terceros o cartera propia, con la filosofía de Harry Browne?.Gracias y felicitaciones por su cumpleaños.

- 14:53Hola Mario, gracias por la felicitación.Empecé a invertir con una Cartera Permanente simple para gestionar la caja que no reinvertíamos ni repartíamos de un negocio familiar a principios de 2011. Con el tiempo se convirtió en parte de la cartera familiar y, de ahí, pasó a integrarse en Kronos, que fue el fondo con el que primero lancé la estrategia en formato fondo de inversión en 2020 y que ahora se transforma en el nuevo MyInvestor Cartera Permanente. La versión original era un poco más simple que la que llevo a cabo ahora en MyInvestor Cartera Permanente, pero la rentabilidad anualizada considerando todo el periodo ha estado en línea con el famoso 5% por encima de la inflación y la volatilidad muy moderada (esto no tengo tan fácil calcularlo). Solo tuvimos un año de pérdidas en todo este periodo, 2013, con un -4%.

- Rafa43. Hola, ¿está ya disponible el fondo Myinvestor cartera permanente para poder comprar? Lo digo porque en el buscador de fondos de My investor no aparece. ¿ISIN?

- 14:57Hola tocayo, gracias por tu pregunta.Si, MyInvestor Cartera Permanente ya está disponible para ser contratado. Quizá en el buscador te aparezca aún con su antiguo nombre (Kronos), el ISIN es ES0156572002. Tienes toda la información y enlaces para poder contratarlo aquí:https://myinvestor.es/inversion/fondos-inversion/myinvestor-cartera-permanente/

- Curriqui44. Buenos días Rafael, ¿Cuál sería la distribución adecuada, según su criterio, para un perfil moderado? ¿Y cómo la haría posible eligiendo sus fondos o añadiendo otros? Muchas gracias

- 15:29Hola Curruqui, gracias por tu interés en River Patrimonio y MyInvestor Cartera Permanente. Generalmente se definen como moderadas las carteras que tienen una exposición pro-cíclica de al rededor de un 50%, principalmente obtenida con acciones.Hay muchas maneras de dar con ese perfil de riesgo. Usando los fondos que gestiono podrías invertir únicamente en River, combinar River al 80% y MyInvestor Cartera Permanente al 20%, usar MyInvestor CP al 70% y un fondo de renta variable al 30% y muchas más.Una combinación que es especialmente popular entre quienes combinan estos fondos para gestionar el total de su patrimonio es invertir en River, MyInvestor CP y un fondo de renta variable (generalmente un indexado global) a partes iguales. Lo llamamos cariñosamente la Cartera Trifecta.

- Anon45. Hola Rafael, muchas gracias por el evento. ¿Cuál es la volatilidad objetivo de la estrategia de inversión? (Entiendo que la rentabilidad previsional, objetivo, es del 5%+IPC). Cuál es el meta, la rentabilidad o el riesgo (esa volatilidad o riesgo perse). Muchas gracias.

- 15:32Hola Anon, gracias por tu pregunta. El fondo no se gestiona pensando en esas rentabilidades ni volatilidades per se, sino siguiendo la filosofía que creemos correcta. Ahora bien, históricamente, allá donde la hayas probado, las diferentes Carteras Permanentes han terminado ofreciendo ese 4/5% por encima de la inflación, con una volatilidad a largo plazo que también igualaba esa cifra (generalmente incluyendo la inflación). Ten en cuenta que en un año particular tanto la rentabilidad como la volatilidad pueden ser muy diferentes a las de estas medias de medio largo plazo.

- Manuel46. Buenas, cual sera finalmente el TER del fondo MyInvestor CP? He leído que 0.5% de gestión mas 0.1% de depositaria (que tenia previsto rebajar a 0.08). Entonces, el total seria 0.58? No se tienen en cuenta el coste de los ETFs utilizados por el fondo para el calculo del TER? Un saludo.

- 15:37Hola Manuel, gracias por ser parte del encuentro.Efectivamente MyInvestor Cartera Permanente contará con una comisión de gestión del 0,5% y gastos de depositaría del 0,1%, pero que en breves será de un 0,8% por el cambio de depositario que tenemos previsto. Para un cálculo del TER si se deben tener en cuenta el coste de ETFs utilizados. Actualmente el coste de estos es de un 0,07%, por lo que nos iríamos a un 0,65%. Con el volumen que tenemos ya el resto de gastos que también habría que tener en cuenta podrían sumar apenas un par de décimas más.Como ves, comisiones muy, muy ajustadas.

- Carlota47. Hola Rafa, gracias por la labor de comunicación y trasparencia que estas haciendo. Una vez tengo claro mi pirámide River, ¿Qué es mejor invertirlo todo de golpe ya o hacer aportaciones poco a poco? y con lo que vaya ahorrando, ¿Qué es mejor, ahorrar una cantidad importante de dinero e invertirla o hacerlo mes a mes? Muchas gracias Rafa

- 15:42Hola Carlota, gracias a ti por el interés y confianza.Creo que he contestado a tus preguntas en una publicación agrupada anterior acerca de cómo y cuándo invertir. Quería comentar, para lectores que no sepan a qué te refieres con "la pirámide River", que se trata simplemente de una serie de reglas encaminadas a que quien quiera utilizar River Patrimonio, MyInvestor Cartera Permanente o cualquier otro fondo para construir su cartera, tenga en cuenta algunos criterios básicos de planificación financiera personal.La pirámide se forma por varios niveles/objetivos, en vez de desde el enfoque clásico de asignación de activos total, que separamos en: inmediatez, seguridad, patrimonio y (opcionalmente) especulación.Si os interesa este tema podéis pasaros por mi blog en www.riverpatrimonio.es

- agudinagudo48. Hola Rafael, buenos días, Teniendo en cuenta la coyuntura actual y la previsible evolución de los tipos de interés ¿cómo ves la opción de invertir en algún fondo del sector financiero, en la modalidad de seguros? Concretamente estaba pensando en el fondo Polar Capital Global Insurance. Muchas gracias por atender mi consulta.

- 15:53Hola agudinagudo, gracias por tu pregunta.Efectivamente, si se da ese escenario, el sector financiero podría ser uno de los beneficiados. El problema es que, aunque esto parezca previsible, también podríamos vernos ante escenarios totalmente diferentes.Para la mayoría de inversores recomiendo usar vehículos indexados que cubran todo el mercado. En MyInvestor tienes la mayor plataforma de fondos indexados del mercado. Encontrarás Vanguard, iShares, Amundi, Fidelity.. sin mínimo de inversión ni comisiones añadidas. Para inversores mas sofisticados que quieran buscar sesgos con estilos, factores o sectores, creo que es interesante siempre cubrir estas apuestas con algo que equilibre la balanza en el otro sentido.Siento no poder hacer recomendaciones concreta. Al ser gestor de fondos de inversión la normativa no me lo permite.

- Bartoloma5349. Buenos días D. Rafael, tengo una cartera de fondos para un tiempo de 15 años aproximadamente y son: N FIDELITY TECHNOLOGY (LU1213836080) NARANJA S&P 500 (ES0152769032); AMUNDI INDEX EQ US AE (LU0996179007); AMUNDI MSCI N AMER AE AC (LU0389812347); AMUNDI F INDX EQ WORLD AE (LU0996182563); AMUNDI MSCI EM MKT AE EUR (LU 0996177134); AMUNDI INDEX MSCI EMU ACE (ISIN-LU0389811372); AMUNDI INDEX ESQ EUROPE AE (ISIN-LU0389811885); AMUNDI SBI FM IND AE EU IN (ISIN- LU0552029315); POLAR CAPITAL BIOTECHNOLOGY R (EUR) ISIN: IE00B3VXGD32 ; AMUNDI INDEX MSCI JAPAN ¿AE¿(EUR)ACC (ISIN- LU0996180864) AMUNDI INDEX MSCI PAC ¿AE¿(EUR) (ISIN- LU0390717543); Y quisiera saber su opinión respecto a la cartera. Gracias y un saludo

- 15:59Hola Bartoloma, gracias por tu pregunta.Al ser gestor de fondos de inversión la normativa no me permite hacer recomendaciones concretas sobre otros vehículos de inversión. Si puedo decirte que para carteras muy centradas a renta variable me gustan las carteras globales que combinan geografías, sectores, estilos y factores que puedan ofrecer alguna ventaja por su potencial descorrelación.

- keyto50. Buenos dias Sr. Ortega. que tipo de renta fija cree que puede dar rentabilidad en este 2022 y que le parece los fondos de retorno absoluto para inversores conservadores, o prefiere otras opciones para los que buscan un riesgo muy moderado, Gracias

- 16:05Hola 1961, gracias por tu pregunta. Veo que hay varias preguntas que van en el sentido de cuándo es el mejor momento para invertir, o que tienen que ver con si es mejor invertir de golpe o poco a poco, ¡voy a contestarlas todas de una para evitar repetirme! Como el mercado puede hacer cualquier cosa, creo que lo mejor para la gran mayoría de inversores es invertir sistemáticamente sin tener en cuenta el entorno actual.Si se trata de un inversor que decide reducir el riesgo total de su cartera no invirtiendo una parte y teniéndola como un activo más -efectivo- de su cartera, en ese caso mi recomendación sería tratarlo como tal. Lo que sugeriría es establecer una serie de reglas en las cuales se rebalancea o reequilibra ese capital hacia las posiciones invertidas. Por ejemplo, pueden utilizarse reequilibrios por calendario (más sencillo) o bandas de tolerancia (algo más sofisticado).En cuanto a quienes tienen una cantidad importante que invertir y no saben si entrar de golpe o poco a poco:La teoría es que invirtiendo ya tienes más posibilidades de éxito ya que tus inversiones tienen una rentabilidad esperada positiva en el tiempo. Si te da miedo entrar, es posible que el problema sea el perfil de riesgo de tu estrategia. Quizá deberías ser más conservador. Pero también puede ser que te esté recomiendo por dentro el miedo a entrar justo en mal momento. Dado que este segundo caso es mas bien psicológico, una solución que podría ser útil es hacer las dos cosas. Entrar con la mitad ya y prorratear entradas en el tiempo con la otra mitad. Así, pase lo que pase, habrás acertado con parte de tu cartera y, sobre todo, te has quitado el agobio de encima. De hecho, aunque teóricamente invertir de golpe sea teóricamente mejor, creo que, en la práctica, es más sensato hacer las dos cosas para la mayoría de inversores. Dormirán mejor.Para los que están ahorrando, claramente es mejor ir haciendo aportaciones sistemáticas en la medida que se beneficia de la rentabilidad el efecto bola de nieve (tipo de interés compuesto), que esperar a tener una cantidad relevante. Sugiero un auto-impuesto automático hacia su cuenta de inversión a principios de mes. Os dejo un podcast y un post sobre las ventajas de invertir mediante aportaciones periódicas de MyBlog, el blog de educación financiera de MyInvestor. https://myinvestor.es/blog/escuela-myinvestor/ventajas-de-las-aportaciones-periodicas/https://myinvestor.es/blog/ventajas-ahorrar-con-aportaciones-periodicas/También os paso un análisis comparando los resultados de invertir poco a poco o de golpe. https://myinvestor.es/blog/aportaciones-puntuales-versus-aportaciones-periodicas/¡Disculpad por no contestar individualmente estas cuestiones!

- adria_portabella00051. Hola Rafael. ¿Qué sucede entre EEUU y Ucrania? Qué sectores van a salir perjudicados y cuales beneficiados, en España. Gracias

- 16:10Hola Adria, gracias por tu tiempo.Lamentablemente no soy un experto en geopolítica y sus repercusiones macroeconómicas. Más que tratar de entender qué está sucediendo en el mundo y ser capaz de sacar conclusiones con las que predecir hacia dónde nos dirigimos, lo que intento hacer es estudiar las dinámicas entre escenarios económicos y distintos tipos de inversiones para diseñar carteras que sean capaces de funcionar razonablemente bien pase lo que pase.Prefiero terminar con algo que funcione mas o menos bien que encontrarme con que lo hice específicamente mal.

- Albelda52. Hola Rafael, mi duda es si recomendarías cambiar una cartera indexada Indie por ésta cartera permanente. Entiendo que estaría más seguro el dinero en ésta nueva cartera, ¿no?. Muchas gracias.

- 16:14Hola Albelda, gracias por tu interés y confianza en MyInvestor.La cartera Indie del roboadvisor de MyInvestor que gestiona mi compañero Ignasi y MyInvestor Cartera Permanente tienen perfiles de riesgo muy diferentes. La cartera Indie es una cartera que busca la máxima indexación global, con aproximadamente un 60% de exposición a renta variable, lo que la convierte en una cartera de perfil de riesgo medio alto. MyInvestor Cartera Permanente es claramente más conservador y, a diferencia de una cartera indexada tradicional, es más adecuada para quienes buscan algo más prudente. No hay elección correcta, va a depender de tus preferencias, objetivos y perfil de riesgo. Algo que nadie mejor que tú mismo sabrás determinar.

Despedida

Tipos de sombreros para niños: El sombrero perfecto para cada ocasión

19/05/2022Cuando se trata de vestir a sus hijos, los sombreros son una gran manera de añadir algo de personalidad y estilo. Hay tantos tipos diferentes de sombreros para niños disponibles en el mercado hoy en día, que puede ser difícil...