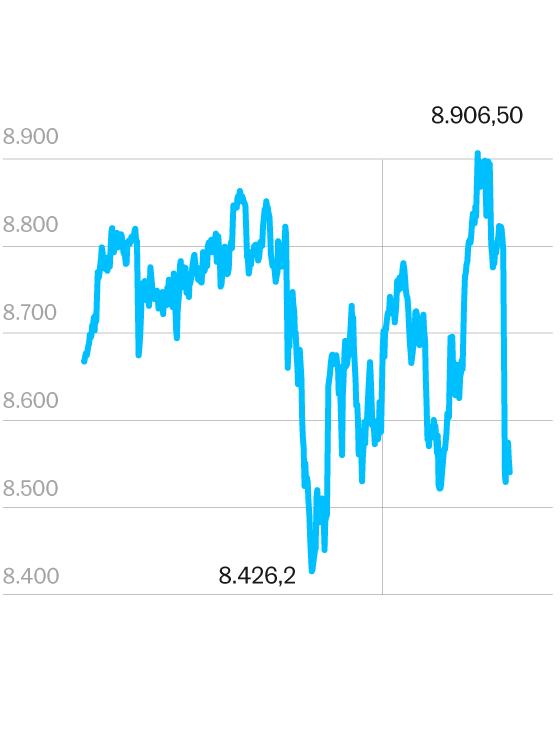

ENCUENTROS ¿Qué valores tienen más recorrido de aquí a finales de año?

Jorge del Canto

Responsable de formación y análisis de Merisa Patrimonios

¿Por qué es tan importante diversificar mis inversiones en Bolsa? ¿Qué tres valores me aconseja para tener en la cartera? Jorge del Canto, responsable de formación y análisis de Merisa Patrimonios; Amador Barbado, director de inversiones; y Pablo del Canto, asesor financiero de la misma firma, respondieron a sus dudas el 13 de septiembre de 2021.

- Josese1. Buenas tardes. Me gustaría conocer su análisis y valoración sobre Proeduca Altus. La tengo comprada hace casi un año a unos 15€, con un beneficio de un 16%. No está mal, pero el problema es que lleva muchos meses enrangado entre 17 y 18€, y con un volumen que me parece menguante. ¿Mejor vender, o se puede mantener? Muchas gracias.

- 11:35El negocio de esta compañía nos gusta. Creemos que la educación digital tiene mucho potencial de crecimiento, los medios y la tecnología cada vez mejoran mas y esto se transmite en que la educación online cada vez es mas impartida a nivel mundial. Es interesante ver también en que países opera la compañía, entre ellos muchos latinoamericanos, una región con un claro crecimiento poblacional, si consideramos a la educación como consumo básico de las personas esto es algo estupendo.La situación financiera de la compañía es buena, aumenta márgenes operativos y mejoran los beneficios, además la compañía cuenta con un nivel de endeudamiento muy bajo por lo que en un momento dado no tendría ningún problema en financiar cualquier proceso de expansión.En cuanto a los niveles técnicos, la compañía se encuentra en una fase lateral, en la que la rotura de la zona de los 18,8€ podría dar un nuevo empuje a el valor al menos hasta la zona de los 22 €, aunque hay que vigilar que el valor realice un recorte en la cotización antes de seguir subiendo, la rotura de los 16,50 € seria señal de una corrección. Venderla o mantenerla depende de como este planteada la inversión. Si la inversión en esta empresa esta hecha a largo plazo, entonces habría que mantener por encima de los 13 euros. Si esta hecha pensando en el corto plazo habrá que tener en cuenta todo lo dicho en el análisis técnico y la pérdida del soporte en 16,50 haría recomendable la venta.Creemos que si le gusta la inversión a largo plazo y la temática, escogeríamos un fondo que invirtiera en ese segmento, porque abarcaría más empresas del sector y ampliaría el horizonte geográfico hacia regiones de alto crecimiento en educación. Las ventajas de los fondos a largo plazo son impresionantes. Nuestros clientes, en su mayoría, tienen exposición a este tema de inversión a través de un fondo específico que refuerza la falta de presencia en otros fondos multitemáticos.

- Antonio32. Buenas tardes, un lujo tenerle de nuevo aquí. ¿Qué le parecen los valores Logista, Fluidra y Global Dominion para comprar con una visión de medio-largo plazo? Y en ese caso, ¿a que precio de entrada? Muchas gracias.

- 11:44A nivel fundamental y negocio nos gustan bastante Global Dominiom y Logista. Creemos que son empresas que todavía se ecuentran por debajo de su valoración.Sin embargo, en el caso de Fluidra creemos que las acciones están sobrevaloradas y que la mejora de resultados no será suficiente para justificar sus múltiplos.A nivel técnico pensamos que a Fluidra le falta una corrección. La verticalidad con la que ha subido el valono es sostenible y todos los excesos se corrigen antes o después.En el caso de Global Dominion esperaríamos para tomar posiciones a que superase la resistencia en la zona de 4,70 €. o bien que tuviese una corrección hasta el entorno de los 4 euros.En el caso de Logista para tomar posiciones esperaríamos al entorno de los 16.75 € o que se vea superado su máximo anual en la zona de los 19 €.

- Burundy3. Buenos dias Jorge, como ves Acerinox para entrar?, muchas gracias.

- 11:54Creemos que Acerinox aún tiene potencial alcista. Es una empresa cíclica que ha mejorado sus ventas, pero sobre todo sus márgenes, lo que se ha traducido en una mejora del beneficio sin sobrevaloración en la cotización. Sin embargo, la fase lateral en el intervalo 11,00-11,85 euros, tiene la fuerza necesaria para retrasar una decisión de compra a que se supere la resistencia. En caso de que la operación sea especulativa, el stop en 10.85 debería ser muy riguroso, porque podría generarse otra reacción a la baja con objetivo en la zona de los 9.20/9.15 euros.

- GustavoG4. Hola señores, ¿Que 4 valores con dividendo estable me recomendarían fuera del mercado español? Gracias. Un saludo; Mauricio

- 12:11Buenos días Gustavo.Los dividendos son estables hasta que dejan de serlo. Si ya ha invertido en acciones por este motivo, sabe de qué le estamos hablando. La inversión en acciones ya es complicada en sí misma, porque requieren vigilancia y una evaluación continua, más aún cuando están fuera del mercado más cercano, sobre el que tenemos más información y mayor control.A los clientes que necesitan o quieren tener un ingreso periódico de dividendos, les recomendamos hacerlo a través de un fondo de inversión con esa motivación, en la que el equipo gestor explora la oportunidades a nivel global, para incluir en cartera aquellas empresas que mejorar sus resultados con una política de dividendo más generosa, precisamente para dotar de estabilidad a ese flujo y para que el valor de patrimonio crezca.Hable con su asesor, porque esa vía será mejor que la compra de acciones individuales, a veces poco accesibles o con costes de contratación elevados por cotizar fuera del mercado nacional.

- Tomas_S5. Muy buenas tardes, y gracias por esta oportunidad. No se si sigue el Bitcoin o resto de criptomonedas. Me gustaría tomar una posición para mantener un tiempo largo, pero no quiero hacerlo con derivados en un bróker, ni con la arriesgada vía de los exchanges. Prefiero con algún fondo, Etf o similar ¿Conoce alguno contratable desde España, ya sea solo de Bitcoin o con otras criptos?, ¿y como-donde comprarlo?

- 12:20Buenos días Tomás.Lamento decirle que no utilizamos ni recomendamos el Bitcoin ni otras criptomonedas, porque no comprendemos qué está detrás de su valor. En general desaconsejamos invertir en aquello que no se entiende. No conocemos un fondo que invierta en un conjunto de criptomonedas. Solo sabemos de algunos ETN (similar a un ETF) con referencia al Bitcoin únicamente. Hace unos meses leímos la noticia de que Bitiwise planeaba lanzar un ETN vinculado a un conjunto de criptomonedas, pero ignoramos si ha conseguido la pertinente autorización; lo dudamos mucho.

- Andrés6. Buenos días, Jorge. ¿están Naturgy, ACS e Iberdrola con posibilidades de superar sus máximos anuales en lo que resta del año? ¿Por qué les cuesta subir de valor esas acciones si no lo están haciendo tan mal, por los bajistas? Muchas gracias. Saludos.

- 12:36Hola Andrés.En el caso de Naturgy queda esperar que pasa finalmente con la OPA lanzada por IFM sobre la compañía. Podríamos ver incluso la oferta retirada o tal vez un precio superior, el valor esta a expensas de la decisión que se tome al respecto. Nuestra opinión es que si se produce una mejora del precio de la OPA hasta los 23.00/23.20 euros, seríamos partidarios de acudir a la oferta. Si no es así, mantendríamos la posición con stop en 21.11 euros.En el caso de Iberdrola vemos riesgos en el valor, pese a que sea una compañía que va a invertir 175.000 millones de euros en energías renovables a nivel mundial. Se encuentra inmersa en una serie de litigios que podrían penalizar a la cotización del valor. Ahora mismo es muy importante que el valor no pierda los 10 euros, porque de ser así es probable que pueda buscar zonas del entorno a los 7.70 euros.ACS, valoramos positivamente la diversificación geográfica de la compañía. Es probable que a medida que se vayan retirando las restricciones los resultados de la compañía mejoren. La cotización ha rebotado en el 38,2 % de retroceso de la subida entre Marzo de 2020 y Enero de 2021. Ahora mismo es momento de esperar o bien a que vuelva a la zona de 20,60 € o esperar a que rompa la mini resistencia de corto plazo que tiene en la zona de los 23,70 euros.En bolsa cotizan las expectativas y para eso tiene bastante importancia que los inversores se fijen en una compañía. En el caso de Iberdrola vemos nubes suficientes como para que, en caso de perder el soporte, se precipiten las ventas y empujen la cotización hacia una corrección del precio. En el caso de ACS creemos que su potencial pasa desapercibido por no estar en alguno de los sectores de moda.

- Ramón7. Saludos. ¿Cree que las renovables Solaria o Soltec estarían mejor valoradas si se aliasen con las grandes energéticas del IBEX (Iberdrola, Naturgy o Endesa), en vez de ir cada una por su lado? Muchas gracias por su respuesta.

- 12:41Hola Ramón.La suma de fuerzas siempre es algo positivo, sobre todo para las empresas pequeñas. Otra cosa es que interese, En ese sentido creemos que el día de mañana veremos mas adquisiciones que fusiones de las empresas grandes con las pequeñas. En cualquier caso, la atención que recibieron las energías renovables hace unos meses, bajo la moda del cambio de modelo energético, elevaron las cotizaciones a múltiplos que no eran coherentes. Sin duda que serán empresas rentables en el futuro, pero aún estamos en los comienzos de una transición que tardará años en fructificar. Con el apoyo de los fondos públicos en el empeño de mejorar la eficiencia energética, la sostenibilidad del modelo y el cuidado del medio ambiente, obtendrán la financiación necesaria para su desarrollo, pero opinamos que la valoración se ha anticipado en unos cuantos años. Creemos que en muchos casos habrá correcciones mayores.

- Manu_M8. Buenos días. Si puede analizar Rovi, para entrar, con posible nivel de entrada y stop. ¿Algún riesgo potencial importante que convenga seguir en este valor?, es decir, algo que si se materializa en el futuro pueda perjudicarle gravemente (tratándose de una farmacéutica, quizás la evolución de un medicamento en pruebas). También me gustaría saber si hay algún otro valor pequeño-mediano con potencial que le parezca más interesante que Rovi. Muchas gracias.

- 13:00Hola ManuEl sistema de precios de las especialidades farmacéuticas en España es propicia para que los grandes laboratorios busquen acuerdos para licenciar la producción a laboratorios locales, como Rovi o Faes. Rovi ha recibido el premio de la producción y distribución de la vacuna de Moderna para varios países, lo que ha impulsado sus ventas y beneficios a niveles máximos. Sin embargo, su cotización ha corrido más aún y se ha elevado hasta unos múltiplos sobre beneficios que permiten calificar como caras a sus acciones. Rovi, al igual que Faes y a diferencia de Pharma Mar o Moderna, no dependen tanto del éxito en las pruebas con nuevos compuestos, porque cuentan con una cartera de medicamentos propios y otros con licencia que son el grueso del negocio. Los beneficios agregados por la licencia de la vacuna de Moderna se quedarán durante muchos años, pero la cotización los recoge en exceso. Solo otro contrato similar podría justificar el precio actual. El principal riesgo a corto plazo es ese, que los inversores no institucionales recojan los beneficios que están incluidos en el precio de la acción. Incluso a 44 euros, donde hay un soporte, creemos que seguiría cara en relación a otras empresas del sector. Creemos que Faes sería mejor alternativa de inversión.

- CarlosSainz9. Buenas tardes, En este Q4 que se acerca, globalmente hablando, ¿momento de sobreponderar/infraponderar o esperar en Bolsa? Gracias. Un saludo, Carlos

- 13:10Hola CarlosSainzNunca sabemos de antemano lo que va a suceder. Solo podemos valorar lo que sucede, estimar lo más probable y tener un plan preparado por si los vientos no soplan a favor de lo que pensamos.No todos los mercados han evolucionado de la misma manera. Si nos quedamos en la renta variable en su conjunto, las cotizaciones del mercado estadounidense han corrido más que los beneficios, al revés de lo que ha sucedido en algunos mercados europeos, como España o los países del este o en Rusia,A nivel global, en este momento aumentaríamos la exposición a la renta variable a través de bonos convertibles, un tipo de instrumento financiero que normalmente se engloba en renta fija, pero que nosotros en Merisa Patrimonios lo utilizamos como sustituto y complemento de la renta variable. Es un tipo de bono cuya cotización está más vinculada al precio de las acciones que a la valoración del bono. Buscaríamos un fondo de convertibles, activo y poco indexado, para llevar los beneficios acumulados en otras posiciones de renta variable.También aprovecharíamos recortes en la bolsa española para aumentar la inversión, al igual que en Rusia, Turquía y otros emergentes europeos. Hay fondos muy bien gestionados en todas estas categorías.

- TONO10. Buenos dias Sr.Del Canto, me gustaria comprar MAPFRE e IAG, que precio de entrada me recomienda, por favor para ambos valores ahora mismo???? Muchas gracias por su respuesta.

- 13:16Hola TonoDebo decirle que me parece que apunta bien al interesarse por estas dos compañías.En el caso de Mapfre un precio de compra interesante sería bien en la rotura de la resistencia que tiene en los 1,90 € o bien que se produjese un retroceso hacia la banda 1.65/1.60 euros.En el caso de IAG sería interesante tomar posiciones en la zona de 1,59 € que coinciden el 61,8 % de retroceso de la fase alcista entre Noviembre de 2020 - Enero de 2021 y un objetivo de impulso bajista. Creemos que es un objetivo que es difícil que no se logre y representa un buen precio para tomar posiciones tanto a corto, como a medio y largo plazo.

- Pedro196411. Buenas Sr del Canto y muchas gracias por atenderme. Soy un inversor a larguísimo plazo por dividendo con una cartera compuesta de ACS, Santander, Logista, Lar, Endesa, Repsol y Enagás. Y acabo de vender una participación en Iberdrola para incrementar posiciones en Santander y entrar en Atresmedia. Que le parece la operación?....muchas gracias y saludos cordiales.

- 13:28Hola Pedro.Encantado de atenderle y agradecido por confiar en nuestro criterio. Le remito a otros comentarios sobre la conveniencia de derivar la inversión por dividendo a fondos especializados. Le ahorrarán tiempo y dotarán más estabilidad al flujo de dividendos con una diversificación más eficiente.La venta de la participación en Iberdrola la vemos bien, porque a día de hoy hay más nubes que sol en esa compañía. Los litigios en marcha y la actuación con el embalse de Ricobayo puede alejar a los fondos, preocupados por los criterios ASG. La entrada en Atresmedia nos parece bien a los precios actuales y al Santander le vemos más recorrido que a Iberdrola en este momento, Así que nos parece una buena operación por su parte.

- Anais12. Buenos días. Mi consulta es sobre Solaria. Después de la fuerte corrección que ha tenido ¿cree que es buen momento para comprar?. O si aún está mal, ¿Qué situación debería tener para plantearse compras? y ¿Qué valor del sector ve más claro en España o fuera? Gracias y un saludo.

- 13:36En el caso de Solaria hay que fijarse en su nivel de endeudamiento. Es tan alto que no se puede descartar una ampliación de capital en este valor para financiarse y seguir creciendo, en cuyo caso habría que valorar cuánto afecta a la generación de caja y cuándo compensaría con ingresos el coste de financiación.Desde el punto de vista técnico, todavía no la compraríamos, a menos que su cotización retroceda hasta cambios inferiores a los 12.70 (12.10 sería un precio interesante).Respecto otros valores del sector, en general nos parece que muchas empresas se pasaron de vueltas a principios de año y que las correcciones que estamos viendo son normales teniendo en cuenta las subidas experimentadas. A nivel fundamental en España nos gusta más Soltec, pero aún no vemos señales para entrar y fuera de España nos gusta Canadian Solar.

- Quique13. Recorrido e Grifols, por favor. Compado a 25,00 qué procede hacer?

- 13:49Hola QuiquePese a que el negocio de Grifols nos guste, tiene un ratio elevado de endeudamiento un histórico de rentabilidad por dividendo muy inestable y un crecimiento a futuro inferior a la industria a la que pertenece, porque depende sobremanera de los análisis clínicos en curso.A nivel técnico la cotización ha perforado a la baja el canal alcista de la subida que llevaba desde el año 2012, lo que tiene implicaciones bajistas. La pérdida de los 20 euros (19.90 lo consideramos suficiente filtro) proyecta la continuidad bajista hacia el entorno de los 14/13.70 euros. Creemos que sería mejor asumir la pérdida y buscar otra inversión alternativa en mejores condiciones.

- andresroar14. Buenos días, me gustaría saber su opinión sobre Zardoya Otis, Faes y Grifols. Muchas gracias

- 14:01Grifols la hemos comentado en otra respuesta. No nos parece oportuna la inversión en esa empresa al precio actual.Faes nos parece una empresa muy interesante al precio actual. Es una compañía sin deuda, con ingresos y márgenes altos a la vez que muy estables y con una generosa política de distribución de dividendos. No es una acción de la que se pueda esperar un "pelotazo", pero sí un beneficio interesante y estable. La superación de los 3.44 sería una señal inequívoca de compra, lo mismo que un apoyo entre los 3 y los 2.85 euros. Aunque, insistimos, el precio actual es atractivo.Zardoya Otis presenta un cuadro similar al de Faes en cuanto a ingresos, márgenes, beneficios y solvencia financiera. Creemos que el precio podría apoyarse en la banda de los 5.40/5.45 euros, que serían un nivel de compra atractivo y con potencial a corto, medio y largo plazo.

- Gaby15. B días, q le parece una entrada en Ebro Foods tal como se está poniendo la bolsa? Cuáles serían los soportes y resistencias para tener en cuenta? Gracias por su dedicación.

- 14:07Hola Gaby.La cotización de Ebro se encuentra en una fase bajista, de máximos y mínimos descendentes, aún lejos de objetivos de soporte interesantes. Creemos que aún tiene recorrido a la baja hasta la proximidad de los 15.80 euros, pero aún así no compraríamos en ese nivel sin una señal de compra. Para hacerlo con suficiente confianza, sería necesario ver cambios en la zona de los 14.50 euros para el corto plazo y los 13.50 euros para el medio y largo plazo.Gracias a usted por preguntar.

- Bollito6316. Tengo inditex y sabadell en perdidas, que hago, sigo aguantando o las cambio

- 14:16Por el enunciado de su pregunta sospecho que ambas operaciones son especulativas a corto plazo.Si es así, le recomiendo que siempre, antes de realizar una operación especulativa o de trading a corto plazo, se fije un objetivo y un nivel máximo de pérdida, que relacione ambas magnitudes y que solo la tome si a ganar tiene como mínimo el doble de lo que está dispuesto a perder.Dicho lo anterior, en el caso de Inditex, si se pierden los 28.50 euros es muy probable que profundice la reacción bajista la menos hasta los 24.80/24.70 euros. Puede mantener con ese stop. Si supera los 30.40, entonces utilice como guía la unión del mínimo de enero en 24.07 con el mínimo de julio en 27.27En el caso de Sabadell, si pierde los 0.57 se produciría una señal de venta con un primer objetivo en los 0.515 y una posible continuidad de la reacción hasta los 0.42. Si es corto plazo respete el stop, pero si estoy equivocado con su intención y tomó la posición de cara al largo plazo, mantendría mientras se mantenga la recuperación de su situación fundamental.

- Shamant17. Buenos dias, como ves la inversion en SOCIMIS o FONDOS INMOBILIARIOS? Saludos y muchas gracias.

- 14:24Me alegra que nos haga esa pregunta. Es una buena pregunta.A nuestro modo de ver tanto las SOCIMI como los Fondos en el sector Inmobiliario permiten que la inversión en bienes raíces esté al alcance de cualquiera, como parte de una cartera permanente en la proporción correspondiente a este segmento. Con una ventaja añadida, la liquidez o facilidad de convertir la inversión en dinero de la que carecen la inversión directa en inmuebles y sin perder la vía de ingresos recurrentes.Además, tanto las SOCIMI como los fondos especializados, permiten elegir y diversificar entre distintos tipos de activos: Viviendas, garajes, oficinas, locales comerciales, suelo, inmuebles vacacionales...Una gran idea. A nuestros clientes, tanto a través del fondo Bona Renda como algunas participaciones en SOCIMI, gracias a este tipo de productos les hemos dado acceso a un tipo de inversión que no sería elegible de no existir por la gran cantidad de capital que sería necesario.

- Josean desde Pamplona.18. Que opinan de IAG y PharmaMar en el medio plazo?. Muchas gracias y buen día.

- 14:30El banco Santander presenta el PER más bajo del sector bancario español con un 7,9x para 2021.Los resultados del segundo trimestre de la compañía fueron dispares. Mejoraron las estimaciones del consenso de mercado y la evolución en los mercados internacionales (Estados Unidos y Brasil) fue muy positiva. Sin embargo, los resultados en el mercado doméstico fueron peores de lo esperado, con una caída del beneficio neto del -39,2%.Actualmente cotiza a un precio un 25% inferior al valor que hemos asignado a la acción en base a sus datos fundamentales. El ratio de endeudamiento de la compañía (16,4x) es moderado.El banco Santander es la única cotizada española entre las diez con mayor rentabilidad por dividendo de las grandes europeas. A nivel técnico le vemos recorrido hasta 3.63 a medio plazo.En cuanto a Pharma Mar el crecimiento esperado de la compañía es del 18% anual (por debajo del 30% que se espera que crezca la industria, aunque más que el mercado español en su conjunto) y está cotizando a un precio muy por debajo de su valor por descuento de flujos de caja.El PER actual de la sociedad (10,7x) está muy por debajo del PER de la industria a la que pertenece (29,1x) por lo que representa un atractivo a efectos de inversión. El ROE (retorno sobre el capital empleado de la compañía) es de los más altos y alcanza el 50%.Y el ratio de endeudamiento se encuentra en el 40%, dato satisfactorio, al haber reducido considerablemente su deuda a lo largo de los últimos años. A medio plazo podría recuperar con facilidad los 100 euros, pero aquí seríamos especialmente cautelosos con una nueva pérdida de los 73 euros, porque es fácil que provocase otra fase de reacción a la baja con un primer objetivo en 64 euros.

- 1899194419. Buenos dias; Podrian decirme que es lo que pasa con CAF. Lleva varias semanas bajando sin que haya una razón que lo justifique, bien al contrario tiene pedidos para dos años y la adquisición de Solaris funciona a la perfección. No pudo adquirir el negocio de señalización de Thales y se habla de una posible OPA sobre Talgo (pero no hay nada a la vista que yo sepa). Creen que son razones suficientes que justifiquen el pequeño descalabro que sufre. la cotización?

- 14:38Tiene razón en lo que dice, pero debe tener en cuenta que cada nuevo pedido, una vez confirmado, ya no genera más expectativas. La fusión con Talgo es probable que esté más en la mente de los analistas que de los respectivos consejos de administración, pero cuando algo se comenta de una manera tan recurrente es porque algo puede haber. Sería una operación lógica, pero para que se produzca ambas empresas tienen que ver un beneficio.A nivele fundamental podríamos ver a la compañía un poco sobrevalorada aunque cerca de su precio objetivo. Es una compañía que esta expuesta al éxito de licitaciones. Que salgan o no determina mucho la evolución de los flujos y los beneficios. Por delante ahora mismo tendríamos la licitación de Renfe por valor de unos 1.300 millones de euros, en la que compiten otras compañías como Talgo.A nivele técnico deberíamos esperar e intentar buscar una entrada en el entorno de los 31,90 €, ya que la compañía tiene una estructura bajista en el corto plazo.

- Raúl desde Praga20. Buenos días. Que le parecen los siguientes títulos para entrar: Renault y Acs? Muchas gracias

- 14:46En otra respuesta hemos comentado ACS y los niveles a vigilarEn cuanto a Renault, si bien apreciamos cierto descuento por valoración fundamental y resultados que mejoran las previsiones, no podemos estar ajenos a los problemas por la falta de micro chips, que amenaza la producción de toda la industria del automóvil. Renault no es ajena a esta escasez y al recorte de la producción de vehículos.Así mismo, su ratio de endeudamiento preocupa si no se solucionan los problemas de fabricación, porque repercutiría notablemente en el flujo de caja. No compraríamos mientras se mantenga la estructura de máximos y mínimos descendentes y creemos que la cotización podría caer hasta niveles inferiores a los 25 euros si persisten los problemas de fabricación.

- chicho21. Buenos días, ¿como ve valores asociados al turismo como IAG o Meliá?

- 14:53El turismo se encuentra sujeto a mucha incertidumbre por las medidas que adoptan los diferentes países a nivel mundial. Las dudas y la incertidumbre se reducirán a medida que vaya avanzando la vacunación en el mundo. Hay regiones como la de Asía-Pacífico que han optado por confinamientos y por el momento no han potenciado demasiado la vacunación. Mientras tengamos países con mucha gente vacunada y otros si vacunar estamos expuestos a que las regiones que no tienen a su población vacunado tengan limitaciones o prohibida la entrada a ciertas regiones en los que la población si que esta vacunada, este factor puede seguir afectando al turismo el próximo año. Es mas para que se haga una idea de las perspectivas de recuperación del sector, según un informe realizado por la Asociación Internacional de Transporte Aéreo, la recuperación del trafico aéreo a niveles de 2019 no la volveremos a ver en un escenario moderado hasta 2023. Por lo tanto hay que pasar que el turismo todavía puede atravesar por problemas.Sin embargo, creemos en su recuperación y que lo peor ya lo hemos visto. La dificultad de elegir dónde invertir, en qué empresas del sector, es que el ritmo de recuperación no será equitativo. No es lo mismo el turismo vacacional que el turismo de negocio o eventos, lo mismo que se recuperarán de forma diferente las líneas aéreas de carácter local que otras globales a nivel internacional. El de cruceros se estima que será el último en recuperarse.Por eso hemos concentrado toda la inversión en este sector en un fondo de inversión, el 300 places de GVC Gaesco, porque es el único temático a nivel global y con gestión activa que permite diversificar y exponerse a aquellas empresas con mayor potencial.

- Jaume S22. Que opina de iag? Es buen momento para entrar y aprovechar la oportunidad? Gracias

- 14:55Como hemos comentado, creemos que la cotización puede retroceder hasta 1.59, donde apreciamos un nivel de compra interesante De no ser así, en I.A.G. esperaríamos a que se superase una resistencia técnica después de una fase lateral.

- R.j.23. Buenos días. Podría darme una explicación porque se justifica, en la mayoría de casos,que Repsol baje cuando baja el petroleo y cuando sube no sube en la misma proporción. También me gustaría saber su opinión sobre telefonica ahora que ha reducido en gran medida su apalancamiento. Sería momento de entrar para largo plazo.

- 14:58Buenos días.El negocio de Repsol no sólo consiste en el refino del petróleo (una de las actividades downstream) sino también en la extracción del mismo (upstream). Si Repsol fuera una compañía que se dedicara exclusivamente al refino del petróleo, se vería más influenciada por el precio del barril de Brent. Pero presta otros servicios y realiza otras actividades que hacen que no siempre una variación de precios en el precio del barril, incida en el precio de cotización de la acción.Telefónica se encuentra en las carteras de los clientes de Merisa Patrimonios y consideramos que actualmente presenta una oportunidad de compra. Buscaríamos un buen nivel para entrar en base al análisis técnico. Actualmente está cotizando un 60% por debajo de su valor por descuento de flujos de caja , como comenta, está reduciendo deuda de forma recurrente, trimestre tras trimestre.Gracias por su pregunta, ha sido muy oportuna.

Despedida

Tipos de sombreros para niños: El sombrero perfecto para cada ocasión

19/05/2022Cuando se trata de vestir a sus hijos, los sombreros son una gran manera de añadir algo de personalidad y estilo. Hay tantos tipos diferentes de sombreros para niños disponibles en el mercado hoy en día, que puede ser difícil...