Las 5 mejores acciones con enorme potencial para invertir en 2022

En este artículo te proporcionamos 5 sólidas ideas de inversión basadas en las mejores acciones con potencial para crecer en este 2022.

El 2022 será un año de grandes desafíos económicos en todo el mundo. Desde los retos que aún plantea la pandemia de Covid-19, hasta el cambio de enfoque en la política monetaria global.

Todos estos escenarios tendrán consecuencias en los mercados bursátiles globales, por lo que tus decisiones de inversión tendrán que tener el mejor fundamento posible para mejorar tus probabilidades de ganar dinero.

En la parte final del artículo te contamos también cómo puedes invertir en las empresas mencionadas con Freedom24 de freedom Finance, una innovadora plataforma de trading e inversión con más de 1.000.000 de activos bursátiles disponibles de las bolsas más importantes de EE.UU., Europa y Asia.

Además, como te contaremos más adelante, esta plataforma de trading europea permite algo insólito hasta la fecha: pone a disposición de los inversores minoristas la posibilidad de participar en Ofertas Públicas de Ventas (OPV o IPOs, por sus siglas en inglés). Algo que, hasta la fecha, estaba reservado a fondos de inversión privados y grandes patrimonios.

Perspectivas económicas para 2022: 5 puntos clave

Hay algunos elementos claves que se deben tener en cuenta para ver el bosque completo y no sólo los árboles y sus ramas. Detallemos 5 de ellos:

1. Cambio de enfoque en la política monetaria de la Reserva Federal de EE.UU.

La elevada inflación, la más alta desde comienzos de los años ’80 del siglo pasado, supone un desplazamiento desde una política expansiva hacia una política gradualmente más conservadora que permita amainar los altos precios.

Esto hace probable subidas graduales de las tasas de interés, así como el cese de compra de deuda corporativa. De manera que en ese escenario habría menos liquidez fluyendo hacia los mercados bursátiles.

Además, las tasas más elevadas podrían tener un efecto recesivo sobre una economía que aún no logra recuperarse.

Todo esto podría suponer alguna corrección importante en los mercados a medida que se materialice el cambio de política. Se espera un incremento de al menos 0,25% en las tasas de interés durante el primer trimestre de 2022.

Según una encuesta de Reuters hecha a un grupo de economistas y publicada el 19 de enero de 2022, la FED subirá las tasas tres veces este año para controlar la inflación.

2. Comportamiento trimestral de la economía de EE.UU. y su mercado laboral

Las estadísticas periódicas del Producto Interno Bruto permitirán saber si se mantiene el impulso de trimestres anteriores o por el contrario, ese impulso se ha ralentizado por el impacto de la variante ómicron del Covid-19.

Por otro lado, la consistencia del mercado laboral puede darnos luz sobre ese comportamiento económico. En particular, las solicitudes de beneficios por desempleo, así como la cantidad de nuevos trabajadores no agrícolas y la tasa de desempleo.

Una continuación de la mejora económica podría permitir un ajuste más suave de los mercados ante el cambio inminente en la política monetaria, mientras que un retroceso podría suponer un ajuste bastante más severo.

Tal y como afirmaba Lance Roberts en un análisis publicado el 10 de diciembre de 2021 para la sección Stocks Market de Investing.com:

“Si bien los precios de las acciones pueden desviarse de la actividad inmediata, eventualmente ocurren reversiones al crecimiento económico real. Esto se debe a que las ganancias corporativas son una función del gasto de consumo, las inversiones corporativas, las importaciones y las exportaciones”.

3. Evolución de la pandemia de Covid-19 y su variante ómicron

Aunque mucho más contagiosa que las anteriores, al parecer ómicron es menos mortal para los adultos ya inmunizados con dos dosis de aquellas vacunas aprobadas por la Agencia de Administración de Alimentos y Medicamentos de EE.UU., FDA.

No obstante, no debe perderse de vista el impacto de los nuevos contagios y las hospitalizaciones sobre la actividad económica. Está de por medio la reciente sentencia de la Corte Suprema de Justicia de EE.UU. que anula el mandato federal de vacunación y testeo obligatorio en las empresas.

La vacunación es un tema bastante polémico en EE.UU., ya que hay importantes capas de la población que desconfían de la ciencia y no están dispuestas a inmunizarse.

A pesar de ello, hay un cauto optimismo. En nota de Deidre McPhillips para CNN publicada el 19 de enero de 2022 se da cuenta de que los casos de ómicron disminuyen en los EE. UU. en general, pero la ola está lejos de terminar en muchas partes del país.

4. Ciclo electoral del mercado de valores en EE.UU.

En noviembre de 2022 hay elecciones de mitad de período en EE.UU. y por lo general, al partido político gobernante no le va muy bien en estas citas.

La administración actual podría perder ambas cámaras legislativas. Ello podría tener repercusiones económicas cuyo impacto en los mercados debe tenerse en cuenta.

Por otro lado, la evidencia histórica demuestra que la bolsa tiende a bajar en este punto. De manera que este podría ser un evento catalizador a monitorear. Sergei Klebnikov comentaba el 19 de enero de 2022 para Forbes:

“Los años con elecciones intermedias tienden a tener rendimientos bursátiles más débiles en general”.

5. Coyuntura geopolítica en el este de Europa

Las tensiones actuales entre Rusia y Ucrania suponen un riesgo de conflicto bélico muy grande que podría tener repercusiones graves para EE.UU. El país se vería obligado a demostrar hasta dónde está dispuesto a involucrarse.

Ciertamente no está planteado el envío de tropas como ocurrió en Irak o Afganistán, pero supondría una presión para el país en momentos de turbulencia política y económica.

Karin Strohecker comentaba para Reuters el 25 de enero de 2022 cómo podría afectar un conflicto a la economía global:

“Una posible invasión de Ucrania por parte de la vecina Rusia se sentiría en una serie de mercados, desde los precios del trigo y la energía y los bonos soberanos en dólares de la región hasta los activos refugio y los mercados bursátiles”.

Aparte de considerar cada uno de estos 5 elementos por separado, hay una interacción dinámica entre ellos que puede dar lugar a múltiples escenarios. Sin embargo consideraremos sólo dos escenarios generales:

Escenario optimista: “Aterrizaje Suave”

En este caso se da una subida trimestral de 0,25% en las tasas de interés a partir de marzo hasta alcanzar 0,50% o 0,75% a finales de año.

Las presiones inflacionarias ceden un poco y ello permite a la FED cambiar la política monetaria con una suave gradualidad.

Por otro lado, la economía de EE.UU. logra retomar el ritmo de recuperación que traía en trimestres anteriores con creciente participación en el mercado laboral y ello permite a las compañías aumentar sus ingresos y beneficios.

Respecto a la pandemia, a pesar del alto contagio de ómicron, no se produce un regreso a los cierres o restricciones mayores sobre la actividad económica y social gracias a una lenta, pero creciente tasa de vacunación.

De hecho, tal y como evidencia Anneken Tappe para CNN Business el 25 de de enero de 2022, 4 estados ya han recuperado por completo los empleos perdidos durante la pandemia, y otros se encuentran avanzando en esa dirección.

En las elecciones de mitad de período se dan resultados mixtos con la administración perdiendo la cámara baja por poca diferencia, pero manteniendo un equilibrio en el senado.

Y finalmente, el sentido común prevalece y se evita un conflicto bélico en Ucrania con los EE.UU. haciendo algunas concesiones menores a Rusia.

En este aterrizaje suave los mercados bursátiles metabolizan lentamente el cambio de panorama monetario.

No se producen caídas apocalípticas como muchos esperan, pero si tal vez, varias correcciones graduales.

Habría espacio para movimientos importantes en muchas acciones con buenos fundamentos, mientras que otras con valoraciones demasiado elevadas para su potencial tenderán a corregir más fuertemente.

Escenario pesimista: “Aterrizaje Forzoso”

Este escenario supone mayores presiones inflacionarias que obligan a la FED a actuar más rápido sobre las tasas de interés. El impacto en la psicología del mercado es más pronunciado.

La economía se ralentiza aún más debido a las tasas más altas y su impacto en el crédito y el consumo, ya mermado por la elevada inflación.

Las tasas de vacunación no mejoran y el impacto de ómicron afecta el mercado laboral por el temor a contagiarse. Recordemos que ya no es obligatorio vacunarse por mandato federal.

Las correcciones en la bolsa son más rápidas y profundas. Además, en noviembre, la administración Biden pierde ambas cámaras por mucha diferencia.

En cuanto a la geopolítica, Rusia podría atacar finalmente a Ucrania, con EE.UU. en la posición de mostrar que tan fuertes serían sus sanciones y medidas militares.

Los mercados odian la incertidumbre y hechos como estos pueden afectar su estabilidad, generando gran volatilidad en los precios de las acciones.

En este aterrizaje forzoso hay mayor profundidad en los ajustes del mercado con un complicado cuadro general para la economía de EE.UU.

Un escenario como este supondría mayor cautela para entrar al mercado, ya que las estrategias de inversión se verían afectadas por la volatilidad creciente.

No obstante, podría suponer oportunidades interesantes para operaciones en corto en acciones fuertemente sobrevaloradas y sin apoyo en sus fundamentos. También se puede ganar dinero en el corto plazo cuando el mercado baja.

5 acciones con gran potencial para invertir en 2022

A continuación, una vez dadas las claves macroeconómicas más importantes del momento actual, te presentamos 5 compañías cuyas acciones pueden ser una excelente alternativa de inversión en 2022.

Te mostramos una perspectiva amplia con un análisis técnico basado en gráficos semanales de velas japonesas, volumen y MACD, así como algunas otras herramientas de interés.

Microsoft Corporation (MSFT)

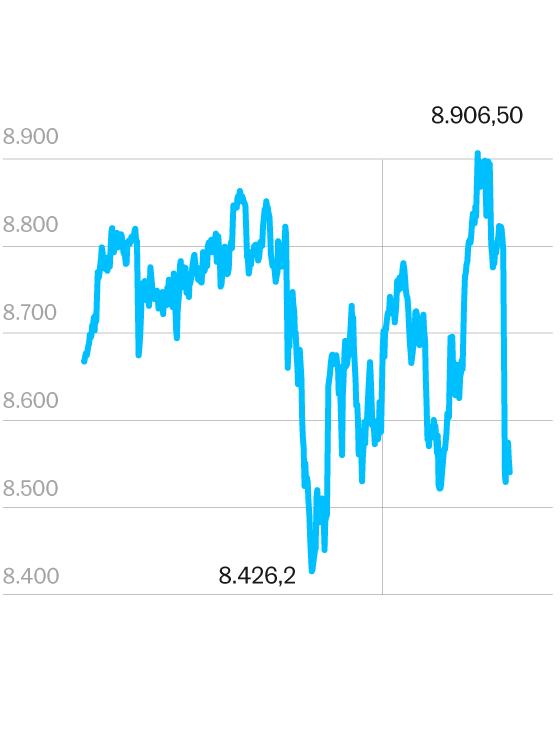

El gráfico de este gigante tecnológico cotizado en el NASDAQ abarca un período de 3 años, entre 2019 y 2022.

Microsoft sigue mostrando sólidos fundamentos que la han mantenido en la senda del crecimiento.

En el peor momento de la pandemia, en marzo de 2020, alcanzó un mínimo de 132,52$ para llegar a cotizar en noviembre de 2021 a un máximo histórico de 349,67$; para un sólido 163,9%.

La acción cerró la sesión del 24 de enero en 296,37$ y se encuentra testeando un nivel de soporte cercano a los 279,00$.

Los mercados parecen estar realizando una corrección producto de la compleja coyuntura económica en EE.UU y la situación geopolítica en Europa.

De hecho, el precio rompió la línea de tendencia alcista que ha mantenido la acción por los dos últimos años.

Hay que observar cómo se comporta el precio alrededor de este nivel de soporte. Sin embargo, haciendo uso de Retrocesos de Fibonacci sobre la distancia vertical entre el mínimo y el máximo mencionados, podemos definir un área crítica de retroceso entre el 38,2% (269,00$) y el 61,8% (215,00$).

How to Copy Your DVDs With #Mac OS X: Copying your personal movie collection to your Mac is… http://t.co/g7PQWg4b6N

— Geeky Jump Tue Feb 24 08:32:05 +0000 2015

Si los mercados continúan corrigiendo y hay más perturbaciones es probable que el precio se desplace dentro de esta banda en el corto plazo.

Aunque el indicador MACD aún se encuentra en territorio positivo, ya se produjo un cruce descendente de sus líneas y el volumen está por debajo del promedio en este momento. De manera que el análisis técnico sugiere a ser cautos en este preciso momento.

No obstante, la solidez de esta compañía hace suponer que este retroceso puede ser aprovechado como una oportunidad para posiciones de compra a medida que se despejen las incógnitas que comentamos en la sección “Perspectivas económicas para 2022“.

Si hay un escenario de “aterrizaje suave” para la economía de EE.UU., luego que el precio se estabilice podría comenzar a crecer hacia niveles cercanos a su máximo histórico.

Para el tercer trimestre de 2021, los ingresos de Microsoft Corporation alcanzaron 45,32 billones de dólares. Sus ingresos operativos aumentaron un 5,9% a 20,24 billones, mientras que sus ingresos netos aumentaron un 24,6% a 20,51 billones con respecto al trimestre anterior.

Sus beneficios por acción pasaron de 2,17$ a 2,27$ para un aumento de 4,6%. Su ratio P/E se encuentra en 33,13 mientras que el promedio de la industria es de 111,39, lo cual supone una valoración razonable y por tanto, alejada de precios especulativos.

Sunrun Inc. (RUN)

El gráfico semanal de este fabricante de equipos de energía solar cotizado en el NASDAQ abarca un período de poco más de 2 años, entre 2020 y 2022.

Sunrun representa una alternativa con mucho potencial, probablemente estamos ante una acción subvalorada por el mercado.

Luego de alcanzar máximos de 82,42$ y 100,93$ en septiembre de 2020 y enero de 2021 respectivamente, la acción entró dentro de un canal bajista como apreciamos en el gráfico.

Al cierre de la sesión del 24 de enero de 2022 la acción cotizaba a 27,04$.

Actualmente testea un nivel de soporte alrededor de los 24,00$. Si la acción mantiene este nivel y consolida, podríamos comenzar a observar una recuperación de su valor a partir del primer trimestre de 2022.

El indicador MACD se encuentra en territorio negativo con cruce descendente de sus líneas. El volumen por su parte, se encuentra por debajo del promedio.

Esos indicadores técnicos nos llevan a seguir atentamente el comportamiento de la acción alrededor del soporte mencionado.

Como señales técnicas para próximas compras es necesario un cruce ascendente de las líneas MACD sobre la línea media del histograma y un volumen igual o mayor al promedio a medida que el precio aumente.

Para el tercer trimestre de 2021 los ingresos de Sunrun aumentaron un 9,4% a 438,8 millones de dólares, mientras que sus ingresos netos aumentaron 158,5% a 24,1 millones, viniendo de territorio negativo.

Sus beneficios por acción pasaron de – 0,20$ a 0,11$, lo cual supone una señal de mejora.

Sunrun podría crecer notablemente en 2022 si supera ciertos retos operativos del negocio e incrementa sus ingresos mucho más. Para muchos analistas su precio objetivo podría estar alrededor de los 68,00$.

Walt Disney Company (DIS)

El gráfico de esta importante empresa global de entretenimiento cotizada en el NYSE abarca un período de 2 años, entre 2020 y 2022.

Walt Disney se mantuvo en tendencia alcista los últimos dos años, desde un mínimo de 79,07$ en marzo de 2020 hasta un máximo de 203,02$ en marzo de 2021 para un crecimiento de 156,8%.

A partir de allí el precio descendió ligeramente y entró en un canal lateral, hasta romper la línea de tendencia en septiembre de 2021.

Desde noviembre el precio ha entrado en una tendencia bajista de corto plazo motivada principalmente por la desaceleración del crecimiento en los suscriptores de servicios de streaming.

Sin embargo, se espera que Walt Disney incremente sus esfuerzos internacionales para captar más clientes a partir de su extenso catálogo, así como con la producción de nuevos contenidos fílmicos.

Cuenta con una base sólida de 180 millones de suscriptores en sus servicios de streaming, con la plataforma Disney+ siendo un rotundo éxito.

Y si la pandemia no obliga a retomar restricciones en aspectos como los viajes, podría aumentar sus ingresos con las visitas a su red de parques temáticos, los cuales aportaban aproximadamente el 40% de sus ingresos antes de la aparición del Covid-19.

Podemos usar los Retrocesos de Fibonacci para tener una perspectiva amplia de los niveles de retroceso entre el mínimo y el máximo de dos años, estableciendo un área crítica entre el 38,2% (155,00$) y el 61,8% (127,00$).

De hecho, actualmente el precio se encuentra en esta zona crítica. Para el cierre de la sesión del 24 de enero de 2022 la acción cotizaba a 137,44$.

Si no hay mayores perturbaciones en la economía, es probable que la acción se mantenga en esta franja y a partir de allí pueda comenzar a crecer. En caso contrario, el precio podría romper este importante nivel psicológico de 61,8% y dirigirse al próximo soporte alrededor de los 108,00$.

El indicador MACD se encuentra en zona negativa y el volumen por debajo de su promedio. Las dos señales técnicas de alerta para posiciones de compra son el cruce ascendente de las líneas MACD sobre la línea central del histograma y un volumen igual o mayor al promedio.

Recordemos que los movimientos significativos del precio irían acompañados de un aumento palpable en el volumen. Muchos analistas sitúan su objetivo de precio alrededor de los 200,00$.

Para el año fiscal que terminó el 2 de octubre de 2021, los ingresos de Walt Disney aumentaron un 3% a $67,42 billones de dólares. No obstante, la empresa debe mejorar sus márgenes y expandir su actividad de streaming mucho más para remunerar mejor a sus accionistas.

Exxon Mobil Corp. (XOM)

El gráfico de la empresa energética de petróleo y gas cotizada en el NYSE abarca un período de 8 años, entre 2014 y 2022.

Después de haber alcanzado un máximo de 104,72$ en julio de 2014 la acción entró en una tendencia bajista los siguientes 6 años hasta llegar a un mínimo de 31,11$ en octubre de 2020 (- 70,3%).

Los precios del crudo mermaron desde mediados de 2014 desde niveles superiores a 100,00$ por barril a niveles promedio entre 50,00$ y 60,00$ en los siguientes años.

Esto afectó profundamente el rendimiento de la compañía y se vio agravado por la pandemia de Covid-19 en marzo de 2020. El precio del contrato a futuro del crudo West Texas Intermediate alcanzó un irreal -40,32$ por barril en abril de 2020.

No obstante, la recuperación de los precios del oro negro desde entonces, así como la reapertura gradual de la economía de EE.UU. le ha permitido a la compañía aumentar sus ganancias.

La acción se encuentra en una tendencia alcista intermedia con un precio de 72,78$ al cierre de la sesión del 24 de enero, el cual ya rompió la tendencia bajista primaria de los años anteriores.

Por otro lado, el MACD ya se encuentra en territorio positivo con cruce ascendente de sus líneas. Hay que observar que tanta fuerza alcanza el volumen al cierre de las próximas semanas, pero si el precio consolida sobre este cruce de tendencias, la acción podría incrementar su valor mucho más.

El siguiente nivel de resistencia crítico está alrededor de los 95,00$ por acción, por lo que podría ser un buen momento para tomar posiciones largas.

Para la misma fecha el precio del crudo cotizaba a 83,31$ por barril. El consenso de los analistas es un escenario de elevados precios del petróleo en el mediano plazo, en especial, si se normaliza la apertura económica. Además, las tensiones geopolíticas con Rusia, uno de los mayores productores del mundo, podrían reforzar esa tendencia.

Según palabras de su CEO, Darren Woods, respecto a futuras distribuciones de dividendos:

“Esperamos que las buenas previsiones de flujo de caja de la compañía nos permitan aumentar la remuneración al accionista hasta en 10.000 millones a través de un programa de recompra de acciones en un período de 12 a 24 meses a partir de 2022”.

Por otro lado, la compañía se propone implementar un ambicioso plan de inversiones para duplicar su flujo de caja y sus ganancias para 2027. Se estima un gasto de capital anual de entre 20 a 25 mil millones de dólares anuales hasta ese año.

De manera que las perspectivas de Exxon Mobil son muy buenas. Muchos analistas anticiparon los actuales niveles de precio de su acción y se estima que hay espacio para mayor crecimiento.

Virgin Galactic Holdings Inc. (SPCE)

El gráfico de la empresa de manufactura y operación de vehículos espaciales con fines comerciales cotizada en el NYSE abarca un período de 2 años, entre 2020 y 2022.

En los últimos dos años esta acción ha mostrado gran volatilidad, registrando ascensos vertiginosos acompañados de caídas bastante rápidas.

Fluctuó entre un máximo de 62,80 en febrero de 2021 a un mínimo de 14,27$ en mayo de ese mismo año, para un descenso de 77,3%. Luego volvió a un máximo de 57,51$ en junio de 2021, para un aumento de 303,0% desde el mínimo anterior.

Actualmente la acción se encuentra en tendencia bajista, cotizando a niveles de precio similares a los de finales de 2019. Para la sesión del 24 de enero cerró a 8,60$ por acción y testea el nivel de soporte alrededor de 7,00$.

El indicador MACD se encuentra en territorio negativo, mientras que el volumen está por debajo de su promedio en este momento, lo cual supone debilidad técnica.

Si la acción mantiene este nivel de soporte y gana momentum para ir al siguiente nivel alrededor de los 14,00$, las perspectivas de crecimiento a mediano plazo serían potencialmente de unos 29,00$ por acción.

Según los planes, la compañía está en itinerario para lanzar vuelos comerciales a partir del cuarto trimestre de 2022.

Por todo esto se piensa que la acción está subvalorada por el mercado debido al potencial comercial de los viajes espaciales suborbitales. Según se sabe, Virgin Galactic ya ha vendido por adelantado unos 700 viajes para este producto.

El valor de cada billete se espera que alcance 450.000$, lo cual le generaría a la compañía unas ventas brutas de 315 millones de dólares.

De hecho, de acuerdo al reciente “Suborbital Space Tourism Market Study” emitido a través de Research & Markets en octubre de 2021:

“Se estima que el mercado mundial de turismo espacial suborbital alcanzará los 396,6 millones de dólares en 2031, con una tasa de crecimiento anual compuesta (CAGR) del 24,46% durante el período de pronóstico 2021-2031”.

La volatilidad mostrada por la acción probablemente se deba a expectativas demasiado optimistas sobre el inicio de los viajes comerciales.

Un producto de esta naturaleza requiere grandes inversiones de capital en el desarrollo de vehículos espaciales y tecnología para garantizar una experiencia confortable y segura para los futuros viajeros.

Si Virgin Galactic puede lograr esto en el corto plazo o no es la incógnita a despejar para 2022 en este competido mercado de alta gama. El potencial es enorme si lo logra, aunque la competencia es tremenda.

¿Cómo comprar las acciones mencionadas con Freedom24?

Si deseas invertir en las prometedoras acciones que te hemos presentado en este artículo la opción recomendada por EL PAÍS FINANCIERO es la innovadora plataforma de trading Freedom24 de Freedom Finance (https://freedom24.com/).

Peter Lynch, uno de los inversores más exitosos de las últimas décadas ha dejado a la posteridad algunos principios básicos de inversión. Uno de los más importantes es invertir en acciones antes que en otro activo.

Las acciones son el activo por excelencia, el de mejor rendimiento promedio a lo largo del tiempo.

Y justamente Freedom24 posee 3 cualidades muy buscadas por cualquier inversor minorista que desee invertir en acciones:

Tu dinero está seguro con un bróker europeo altamente regulado

Freedom Finance Europe Ltd., es la subsidiaria europea de Freedom Holding Corp., el único bróker europeo que cotiza en el NASDAQ (FRHC).

Cuenta con licencia CySEC europea CIF 275/15 expedida en fecha 20-05-2015 y una calificación crediticia a largo plazo “B” de Standard & Poor’s Global Ratings.

Reporta ante 3 reguladores: Federal Financial Supervisory Authority (BaFin) de Alemania, Cyprus Securities and Exchange Commission de Chipre (CySEC) y U. S. Securities and Exchange Commission (SEC) de EE.UU. En España Freedom24 está registrado en la Comisión Nacional del Mercado de Valores, con número de registro 4547 y licencia para ofrecer servicios de inversión en todo el espacio económico europeo. Además, tiene oficinas en Alemania, España, Grecia y Chipre.

Sus elevados estándares regulatorios, unidos a la insólita oferta de productos de inversión, hace que Freedom24 sea una de las plataformas de inversión y trading de más rápido crecimiento en Europa con más de 400.000 clientes.

Sus comisiones son extremadamente bajas

Actualmente Freedom24 ofrece una promoción para nuevos clientes de 0% en comisiones sobre tus operaciones durante 30 días.

Luego, pasas al tipo de cuenta de tu elección entre 3 planes distintos: Smart, Fix y Super, los cuales se adaptan al perfil transaccional del inversor. En el plan más “caro” la comisión por compra de una acción es de, tan solo, 0,02€.

Amplia oferta de productos e inversión en IPOs

Tienes acceso a más de 1.000.000 de activos bursátiles entre acciones, ETF’s, bonos, futuros y opciones en las bolsas más importantes del mundo.

Su producto estrella son las IPOs u Ofertas Públicas de Venta (https://freedom24.com/ipo), siendo la única plataforma de trading e inversión europea que permite a los inversores minoristas participar en ellas a partir de sólo 2.000$.

Con este esperado producto te pones a la par de los inversores institucionales y grandes fondos de inversión privados, ya no tienes que hacer fila y puedes comprar acciones de prometedoras empresas antes de que salgan al mercado.

A nivel estadístico, el crecimiento medio en el precio de las acciones de las IPOs que ofrece Freedom24 una vez acabado el periodo de lock-up del del +59%, a fecha de 10 de enero de 2022. La posibilidad de obtener rendimientos de hasta 3 dígitos mediante las IPOs está al alcance de todos los inversores.

Importante: la asignación de acciones en las IPOs en Freedom24

Es importante mencionar que en Freedom24 cada cliente tiene una asignación máxima de acciones que puede adquirir en una IPO. Al tratarse de un producto exclusivo con disponibilidad limitada la plataforma debe marcar límites de compra. Estos límites se calculan de acuerdo con el “rating” de cada cliente, baremo que se establece de forma transparente en función del portfolio y nivel de actividad.

Mientras más amplio y fuerte sea tu portafolio de inversión y más activo seas en Freedom24 mejor será tu rating como cliente. Así obtendrás una mayor asignación de acciones en las IPOs.

En otras palabras, si deseas obtener una alta asignación en la próxima IPO es importante que te registres pronto en Freedom24 y mantengas tu cuenta activa (en tu perfil podrás monitorizar en todo momento tu client “rating” y saber qué asignación tendrás para la próxima IPO).

Estas cualidades nos hacen considerar a Freedom24 de Freedom Finance como una alternativa única para invertir. La oportunidad de invertir en las mejores acciones y participar en IPOs desde una única plataforma es una oportunidad insólita que ningún inversor debería dejar pasar.

> Abre gratis tu cuenta en Freedom24 e invierte en las mejores acciones e IPOs <

Con las 5 ideas de inversión que te hemos proporcionado y una potente plataforma de trading e inversión como Freedom24 esperamos que puedas obtener excelentes retornos en 2022.

Tipos de sombreros para niños: El sombrero perfecto para cada ocasión

19/05/2022Cuando se trata de vestir a sus hijos, los sombreros son una gran manera de añadir algo de personalidad y estilo. Hay tantos tipos diferentes de sombreros para niños disponibles en el mercado hoy en día, que puede ser difícil...