Wall Street puede caer hasta un 15% antes de 2022, alerta Morgan Stanley: ¿Cómo proteger las carteras?

- elEconomista.es

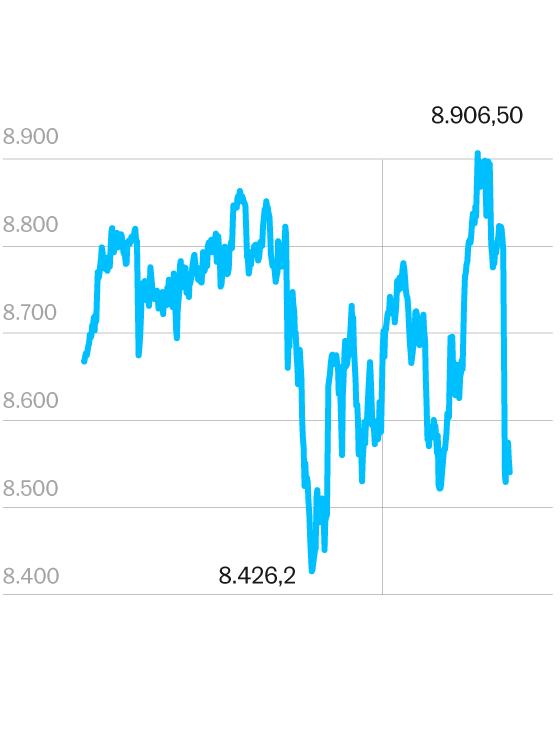

El riesgo sigue latente en las bolsas estadounidenses. Que agosto haya acabado dando la talla pese a la histórica volatilidad en dicho mes no quita que el panorama pueda ensombrecerse. Así lo creen los analistas de Morgan Stanley, que estiman una caída de hasta el 15% antes de 2022. Su tesis es que los mercados son "vulnerables" y que la optimista visión sobre la economía mundial tras el covid no evitará por sí misma la corrección.

"La cuestión es que los mercados tienen precio de estar situados en la perfección y son vulnerables, especialmente porque no ha habido una corrección mayor del 10% desde el mínimo de marzo de 2020", expone Lisa Shalett, directora de inversiones de Morgan Stanley Wealth Management, en una nota enviada este martes. El comité de inversión global del banco espera un retroceso bursátil de entre el 10% y el 15% antes de que acabe el año, precisa la analista.

"La fortaleza de los principales índices bursátiles estadounidenses durante el mes de agosto y los primeros días de septiembre, empujando a nuevos y consecutivos máximos diarios frente a acontecimientos preocupantes, ya no es constructiva en el espíritu de 'escalar un muro de preocupación'", explica Shalett al tiempo que recomienda a los inversores "la posibilidad de recoger beneficios en los fondos indexados", ya que los índices de referencia de las acciones han desestimado hitos como "el resurgimiento de las hospitalizaciones por covid, el desplome de la confianza de los consumidores, la subida de los tipos de interés y los importantes cambios geopolíticos".

En la nota, recogida por MarketWatch, la economista sugiere reequilibrar las carteras de inversión hacia los "cíclicos de alta calidad", en particular los valores del sector financiero, mientras se buscan "pagadores de dividendos constantes en los servicios de consumo, los productos básicos de consumo y la atención sanitaria".

Según su diagnóstico, las tecnológicas de gran capitalización han estado desafiando la transición que suelen hacer las acciones a mitad de ciclo, ya que su relación precio/beneficio (PER) se mantiene elevada a pesar de la caída en otras áreas del mercado, como los valores cíclicos y de pequeña capitalización.

"A medida que los ciclos empresariales y de mercado pasan por la recesión, la recuperación, la reparación y la expansión, los tipos de interés suelen empezar a normalizarse y los PER se comprimen, ya que las ganancias de las acciones se ven impulsadas cada vez más por el crecimiento de los beneficios, en contraposición a las formuladores de políticas", añade Shalett pese a que las grandes tecnológicas dominantes en el mercado bursátil no han seguido ese "libro de jugadas".

Aunque Morgan Stanley sigue siendo "optimista en cuanto a las perspectivas económicas", y Shalett cita "las sólidas perspectivas de los gastos de capital y el fortalecimiento de los mercados laborales", el comité de inversión global del banco está cada vez más preocupado por las valoraciones del mercado, reconoce la nota.

'Demasiada' fe en la Fed

Por otro lado, subraya Shalett, los tipos de interés reales están subiendo finalmente, no sólo porque se espera que el tapering de la Reserva Federal comience oficialmente a finales de año, sino porque las economías mundiales se recuperan y la liquidez extranjera que busca refugio sale de los "sobrevalorados" bonos del Tesoro estadounidenses. "Los tipos de interés más altos deberían presionar los múltiplos precio/beneficio, que ya están muy por encima de la pauta histórica, especialmente si se tienen en cuenta los niveles actuales de inflación medida y realizada", remacha.

Con cierta ironía, la analista de Morgan Stanley pone de manifiesto que los inversores parecen estar poniendo su "fe" en la Fed, con sus "comunicaciones magistralmente matizadas", para lograr sus objetivos respecto a la política monetaria. El presidente de la Fed, Jerome Powell, "parece haber convencido a los inversores de que él y sus colegas encargados de formular las políticas son capaces de enhebrar delicadamente la aguja sin cometer errores", incide metiendo el dedo en la llaga. Y pone como ejemplo que los mercados parecieron animados después de que el banco central reiterara en Jackson Hole sus mantras como que la inflación es transitoria.

Tipos de sombreros para niños: El sombrero perfecto para cada ocasión

19/05/2022Cuando se trata de vestir a sus hijos, los sombreros son una gran manera de añadir algo de personalidad y estilo. Hay tantos tipos diferentes de sombreros para niños disponibles en el mercado hoy en día, que puede ser difícil...